Dass Kupfer in Analystenkreisen als aussichtsreichstes Basismetall für 2026 gilt, überrascht kaum. Der „rote“ Industriemetall-Klassiker spielt gleich in zwei großen Erzählungen eine Hauptrolle: Energiewende und Digitalisierung – bis hin zu Rechenzentren und dem Ausbau von KI-Infrastruktur. Gleichzeitig gilt der Kupfermarkt als strukturell angespannt, weil das Angebot aus Minen und die Nachfrage entlang der Verarbeitungskette nur schwer miteinander Schritt halten. Ähnliche Argumente führen viele Marktbeobachter auch für Zinn und Aluminium an – die beiden weiteren besonders positiv gesehenen Metalle in einer jüngsten Reuters-Umfrage unter Analysten.

Gleichzeitig zieht sich durch die Befragung eine klare Botschaft: Die extremen Preisbewegungen zu Jahresbeginn gelten als nicht nachhaltig. Im Januar hatte LME-Kupfer ein Allzeithoch von 14.527,50 US-Dollar je Tonne markiert, Zinn erreichte mit 59.040 US-Dollar je Tonne ebenfalls einen Rekord. Der Konsens der Umfrage ist jedoch, dass solche Sprünge eher Ausdruck eines kurzfristigen Überhitzungsmoments waren als eine stabile neue Normalität. Während Analysten 2026 insgesamt mehrheitlich positiv gestimmt sind, nimmt die Zuversicht für 2027 deutlich ab.

Gewinner 2026: Kupfer, Zinn und Aluminium mit klaren Treibern – und Engpässen

In der Reuters-Umfrage wird für 2026 bei Kupfer, Zinn und Aluminium mit spürbaren Preissteigerungen gegenüber den Durchschnittswerten von 2025 gerechnet. Die Median-Schätzungen sehen Zuwächse von 20% bei Kupfer, 16% bei Zinn und 12% bei Aluminium. Auffällig ist, dass diese drei Metalle sowohl auf der Nachfrageseite als auch auf der Angebotsseite Argumente liefern, die den Markt stützen können.

Auf der Nachfrageseite verweisen Analysten auf Megatrends: Kupfer bleibt der bevorzugte elektrische Leiter, Zinn ist als Lot ein Schlüsselmaterial, das „physische und digitale Welt“ verbindet, und Aluminium gilt als Querschnittsmetall für Leichtbau – überall dort, wo Gewicht reduziert werden soll. Diese Rolle in der industriellen Basis erklärt, warum Kupfer, Zinn und Aluminium in vielen Prognosen eine Sonderstellung einnehmen.

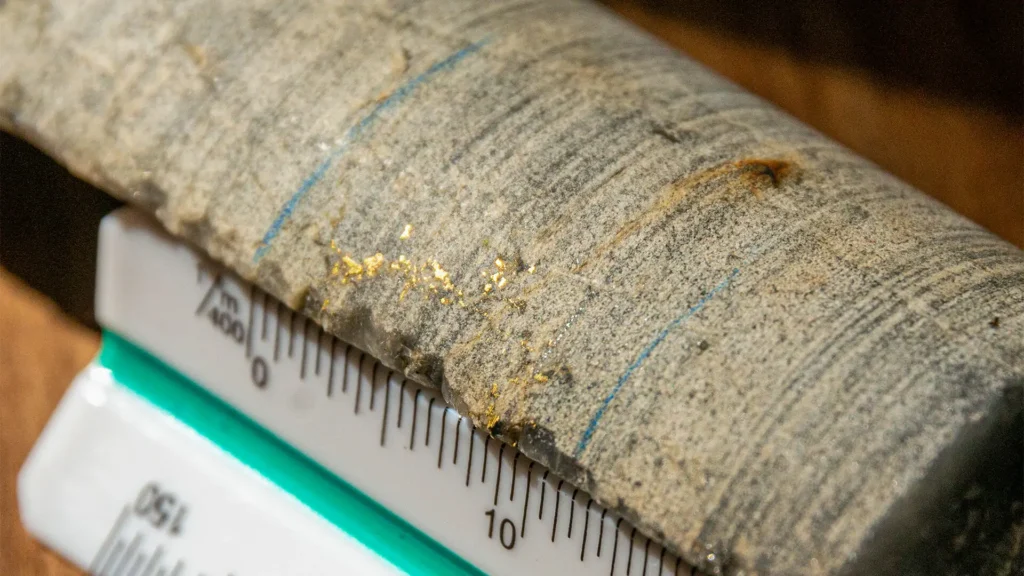

Auf der Angebotsseite sieht die Umfrage bei allen drei Metallen Einschränkungen. Bei Kupfer wird betont, dass das Minenangebot bereits Schwierigkeiten habe, mit der Nachfrage der Schmelzen Schritt zu halten. Für Zinn wird die starke Konzentration des Angebots als Problem genannt, verbunden mit einer Abhängigkeit von Förderregionen, die als herausfordernd gelten – etwa der Demokratischen Republik Kongo und Myanmar. Bei Aluminium wiederum rückt ein struktureller Deckel in den Fokus: In China, dem größten Produzenten, stoße der Ausbau an eine politisch festgelegte Kapazitätsgrenze von 45 Millionen Tonnen pro Jahr. Das führe zu einem Wettlauf um neue Schmelzkapazitäten außerhalb Chinas, weil das Land nicht mehr als „Puffer“ für weiteres Wachstum zur Verfügung stehe.

Für 2026 erwarten Analysten in der Umfrage Angebotsdefizite bei Kupfer und Zinn. Aluminium wird dagegen für dieses Jahr noch mit einem kleinen Überschuss von 80.000 Tonnen gesehen, der sich 2027 in ein Defizit drehen könnte. Damit zeigt die Umfrage: Selbst bei den „Gewinnern“ ist die Perspektive nicht ausschließlich nachfragegetrieben – vielmehr hängt viel an der Frage, wie schnell neues Angebot entstehen kann.

Verlierer 2026: Nickel, Blei und Zink mit gedämpften Erwartungen

Deutlich zurückhaltender fallen die Prognosen für Nickel, Blei und Zink aus. Hier liegen die Median-Schätzungen für 2026 nur bei 4 – 5% Preisplus gegenüber 2025. Die Begründungen unterscheiden sich je Metall, laufen aber auf ein ähnliches Bild hinaus: schwächere Nachfrage-Narrative oder ein relativ komfortables Angebot.

Bei Blei und Zink sehen Analysten weniger Rückenwind aus Energiewende- und Digitalisierungs-Trends. Für Blei wird zudem argumentiert, dass die Umstellung von Verbrennern auf neue Fahrzeugtypen einen strukturellen Gegenwind bedeuten kann, weil dort kleinere Blei-Säure-Batterien genutzt werden. Zusätzlich wird der Bleimarkt als gut versorgt beschrieben – sichtbar an hohen Lagerbeständen in LME-Warenhäusern. Blei ist laut Umfrage zudem das einzige Metall, das Analysten seit der vorherigen Befragung im Oktober nach unten korrigiert haben.

Zink hatte 2025 zwar bärische Erwartungen widerlegt, doch die Umfrage deutet darauf hin, dass Analysten 2026 eher damit rechnen, dass sich ein höheres Minenangebot endlich stärker in raffiniertes Metall übersetzt. Bei Nickel wiederum wird ein Bedeutungsverlust im E-Mobilitätsnarrativ genannt: Chinesische Autobauer wechseln demnach verstärkt zu Batterietechnologien ohne Nickel. Gleichzeitig ringe Indonesien damit, das starke Produktionswachstum zu bremsen – ein Punkt, der auf Angebotsdruck und damit begrenztes Preispotenzial hindeutet.

Januar-Rallye als Kontext: Prognosen deutlich unter den Extremwerten

Ein zentrales Ergebnis der Reuters-Umfrage ist die Einordnung der „spekulativen Aufladung“ im Januar. Die Prognosen der Analysten liegen trotz bullischem Grundton deutlich unter den Rekordniveaus, die kurzfristig erreicht wurden. Bei Kupfer ist das besonders sichtbar: Der höchste Wert unter 31 Analysten liegt demnach bei einem 2026er Durchschnitt von 13.250 US-Dollar je Tonne – in etwa dort, wo der Preis aktuell notiert (13.283 US-Dollar). Der Median liegt bei 11.975 US-Dollar, zwar ein Rekordhoch innerhalb der Umfragehistorie, aber weit entfernt von den Spitzen über 14.000 US-Dollar im Januar.

Bei Zinn ist der Abstand noch markanter: Der höchste Durchschnittswert unter 16 Prognosen liegt bei 47.000 US-Dollar, ein Niveau, das bereits durch die Januar-Spitze übertroffen wurde. Ähnliche Muster zeigen sich laut Umfrage auch bei Nickel und Zink; Aluminium und Blei kamen im Januar immerhin nahe an die höchsten Prognosen heran. Der gemeinsame Nenner: Die Umfrage deutet darauf hin, dass die Rallye zu Jahresbeginn die physische Nachfrage belasten kann – weil Industriekäufer in preissensiblen Märkten reagieren, wenn Preise zu schnell zu hoch steigen.

Diese Vorsicht nimmt 2027 noch zu. Für dieses Jahr erwarten die Umfrageteilnehmer insgesamt kaum Preissteigerungen: Nur Blei wird mit einem Plus von 3% gesehen. Aluminium, Kupfer und Nickel sollen im Jahresvergleich eher stagnieren, während für Zinn und Zink Rückgänge von 4% gegenüber 2026 prognostiziert werden.

Unterm Strich zeichnet die Reuters-Umfrage ein Bild wachsender Spannung zwischen Finanz- und Realwirtschaft: Investmentflüsse können in endlichen physischen Märkten kurzfristig starke Bewegungen auslösen. Doch wenn Preise zu stark steigen, reagieren Hersteller typischerweise mit Kaufzurückhaltung, Materialeinsparungen oder der Suche nach Alternativen. Genau diese Reaktionsmechanik begrenzt aus Sicht vieler Analysten, wie „linear“ die Metallhausse nach dem Januar-Feuerwerk weiterlaufen kann.