Im abflauenden Hype um Batteriemetalle wird leicht übersehen, dass Graphit sich gerade still und heimlich zu einer neuen Rallye anschickt. Noch nie war der Ausblick für Batteriegraphit so gut wie heute, da weltweit eine Gigafactory nach der anderen entsteht. Demgegenüber stehen vergleichsweise wenige Firmen. Sie alle sind Überlebende des kurzen Graphitbooms 2012/13, bei dem seinerzeit zig Firmen aus dem Boden geschossen waren.

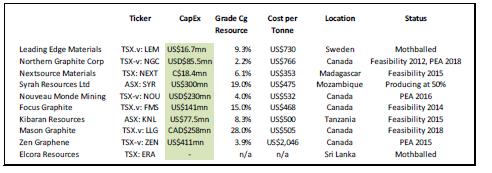

Heute dürfte es noch rund 30 Firmen geben und es ist bemerkenswert, dass es unter diesen Firmen mehr fortgeschrittene Projekte mit Machbarkeitsstudien gibt als beispielsweise im viel größeren Lithiumsektor. Das Londoner Analysehaus Hallgarten & Company spricht daher von einem Graphitboom 2.0.

Quelle: Hallgarten & Company

Der Graphitmarkt hat lange unter der Ankündigung von Megaprojekten gelitten, allen voran Syrah Resources oder Zenyatta. Letztere haben inzwischen aufgegeben. Syrah hat es tatsächlich mit ihrem Projekt in Mozambique in Produktion geschafft. Mit schierer Größe möchte Syrah punkten und gleichzeitig den Rest des Marktes ausknocken, indem das Unternehmen behauptet – quasi im Alleingang – den steigenden Bedarf decken zu können. Doch so einfach liegen die Dinge nicht und die Zukunft von Syrah ist noch keineswegs sicher. Erstens gibt es gravierende Probleme bei der Produktion und zweitens ist das Produkt, das Syrah auf den Markt bringen will ausgerechnet ein niederwertiges Massenprodukt. Den Markt für höherwertiges Flockengraphit kann Syrah gar nicht bedienen. Der Analyst von Hallgarten kommt daher zu dem paradoxen Schluss, dass ein Scheitern von Syrah sich positiv auf den Graphitmarkt und für Graphitunternehmen auswirken würde.

Der größte Produzent und zugleich der größte Konsument von Graphit ist China. In punkto sphärisches Batteriegraphit beträgt die Abhängigkeit westlicher Industrieländer derzeit 100 Prozent. Das führt zu der paradoxen Situation, dass die westliche Welt zwar einerseits gerne aus der Abhängigkeit befreien würde, aber andererseits keiner bereit oder in der Lage ist, die zu erwartenden Mehrkosten für umweltschonenden Abbau zu bezahlen. Alle haben das Ziel, die Kosten für Batterien zu verringern.

Nach Meinung von Hallgarten haben besonders diejenigen Lagerstätten eine gute Aussicht, die sowohl eine günstige Verteilung der Flockengröße aufweisen und gleichzeitig keine zu große Investition erfordern. Aus unserer Sicht erfüllt Kibaran Resources Limited (ASX: KNL; FRA: FMK) diese Anforderungen mustergültig. Die Machbarkeitsstudie liegt seit 2015 vor und ist inzwischen ausgiebig optimiert worden. Das wichtigste dabei ist, dass das Epanko Graphitprojekt von Kibaran zu den ganz wenigen Projekten in Afrika zählt, die die strengen „Equator principals“ erfüllen und damit für westliche Förderbanken überhaupt den Grad der Investierbarkeit erreichen. Leider hat die verschleppte Erneuerung der Bergbaugesetze in Tansania das Projekt bis dato verzögert.

Doch immerhin hat Kibaran die Zeit genutzt und unter dem Label Eco Graph-Batteriegraphit eine umweltschonende Aufbereitung von Graphit entwickelt, die die Verwendung von toxischer Fluorwasserstoffsäure obsolet macht. Aktuell ist Kibaran zwar gezwungen, nochmals Geld aufzunehmen, aber der Turnaround von Kibaran Resources könnte dafür umso schneller und heftiger sein. Wir raten, Kibaran auf jeden Fall auf die Watchliste zu nehmen. Risikobereite Anleger könnten die aktuell niedrigen Kurse zum (Nach-) Kaufen nutzen.

Abonnieren Sie unseren kostenlosen Newsletter: https://goldinvest.de/newsletter

Besuchen Sie uns auf YouTube: https://www.youtube.com/user/GOLDINVEST

Risikohinweis: Die GOLDINVEST Consulting GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Analysen und Nachrichten auf www.goldinvest.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine wie immer geartete Handlungsaufforderung dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Es handelt sich vielmehr um werbliche / journalistische Texte. Des Weiteren ersetzten sie in keinster Weise eine individuelle fachkundige Anlageberatung. Leser, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Der Erwerb von Wertpapieren dieser Art birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die GOLDINVEST Consulting GmbH und ihre Autoren schließen jedwede Haftung für Vermögensschäden oder die inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Artikel ausdrücklich aus. Bitte beachten Sie auch unsere Nutzungshinweise.

Gemäß §34b WpHG i.V.m. FinAnV (Deutschland) und gemäß Paragraph 48f Absatz 5 BörseG (Österreich) möchten wir darauf hinweisen, dass Partner, Autoren, Auftraggeber oder Mitarbeiter der GOLDINVEST Consulting GmbH Aktien der Kibaran Resources halten und somit ein Interessenskonflikt besteht. Wir können außerdem nicht ausschließen, dass andere Börsenbriefe, Medien oder Research-Firmen die von uns besprochenen Werte im gleichen Zeitraum besprechen. Daher kann es in diesem Zeitraum zur symmetrischen Informations- und Meinungsgenerierung kommen. Ferner besteht zwischen der GOLDINVEST Consulting GmbH und Kibaran Resources ein Beratungs- oder sonstiger Dienstleistungsvertrag werden, der beinhaltet, dass die GOLDINVEST Consulting GmbH über die Kibaran Resources berichtet, womit ebenfalls ein Interessenkonflikt gegeben ist.