Seit dem GAU in Fukushima im Jahr 2011, der die Atomenergiebranche schwer durchschüttelte, war der Uranmarkt unter Druck. Vor Fukushima kostete ein Pfund Uran rund 70 USD. Nach dem schweren Unfall in Japan ging es quasi nur abwärts, bis 2017 ein Preis von nur noch 19,60 USD pro Pfund Uran erreicht wurde.

Einige Branchenanalysten schätzten, dass zu diesem Zeitpunkt 95% der Uranminen nicht mehr rentabel produzieren konnten. Glücklicherweise haben die Entscheidungen einiger der einflussreichsten Mitglieder der Uranbranche dazu geführt, dass der Uranpreis im vergangenen Jahr wieder Lebenszeichen von sich gab.

Cameco (WKN 882017), einer der größten Uranproduzenten weltweit, legte zum Beispiel seine McArthur River-Mine in Saskatchewan für unbestimmte Zeit still. Und KazAtomProm (WKN A2N9D5), ein kasachisches Staatsunternehmen, das ebenfalls zu den größten Uranproduzenten der Welt gehört, erklärte Ende 2017, dass man den Ausstoß über einen Zeitraum von drei Jahren um 20% senken werde.

Das und andere solche Schritte führte dazu, dass verschiedene Uranproduzenten verstärkt am Uranmarkt zu kaufen begannen, wo sie das Material zu Preisen unterhalb ihrer Produktionskosten erwerben konnten. Was dazu führte, dass der Uranpreis zumindest wieder in den Bereich von 29 USD pro Pfund stieg.

Viele Investoren, zu denen auch die Atomstromproduzenten gehören, stellen bereits Überlegungen an, wie der Uranpreis reagieren könnte, sollten im größeren Stil wieder langfristige Lieferverträge abgeschlossen werden. Und Analysten sagen vorher, dass neue Verträge notwendig sind, um die Bestände der Atomstromproduzenten wieder aufzufüllen und dass der Uranpreis steigen muss, damit ausreichend Anreiz für die Uranproduzenten besteht, ihren Ausstoß zu steigern und die steigende, zukünftige Nachfrage zu bedienen. Gleichzeitig gehen aber in China immer mehr Atomkraftwerke in Betrieb, wo man die Atomkraft als entscheidende Technologie sieht, um Emissionen zu begrenzen und die hohe Luftverschmutzung zu bekämpfen.

Das sind unserer Ansicht nach hervorragende Aussichten für die Uranbranche, auch für Projektentwickler und Explorer. Eines der in dieser Hinsicht nach aussichtsreichsten Unternehmen ist, wie wir glauben, die kanadische Global Atomic (WKN A2JAQL / TSX-V GLO). Die Gesellschaft von CEO Stephen Roman – der übrigens gerade erst Harte Gold (WKN A0J3QP) zum neuesten Goldproduzenten Ontarios machte – erkundet das DASA-Projekt im Niger, wo man bereits eine erste Studie zur Einschätzung der Wirtschaftlichkeit des Projekts abgeschlossen hat.

Diese bescheinigt DASA bei einer eine anfänglichen Kapazität von 2.500 Tonnen pro Tag, die auf 3.000 Tonnen pro Tag gesteigert wird, ein Minenleben von 15 Jahren auf Basis der hochgradigen Ressource von 69 Mio. Pfund U3O8 (Uranoxid) mit einem Durchschnittsgehalt von 2.380 ppm U3O8. Laut der PEA wäre die Produktion skalierbar und könnte, nachhaltig, zwischen 4 Mio. Pfund bis 7 Mio. Pfund U3O8 pro Jahr über die Lebensdauer der Mine betragen. Der Betrieb der Mine wäre zudem vergleichsweise kostengünstig. Die so genannten AISC (all-in sustaining cost) sollen demzufolge bei nur 28,51 USD pro Pfund U3O8 liegen.

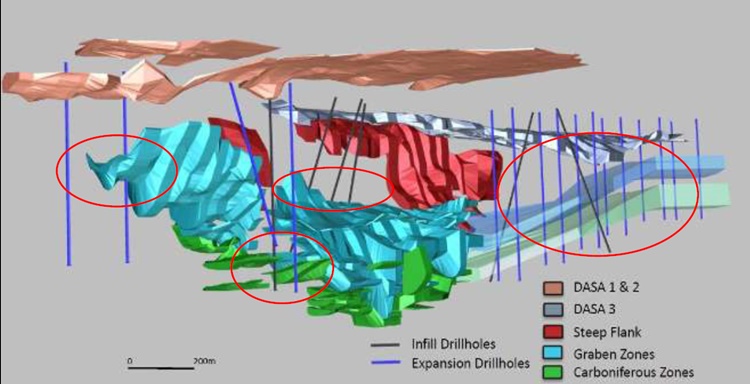

Die DASA-Lagerstätte; Quelle: Global Atomic Corp.

Das aber ist „nur“ das Szenario, sollte Global Atomic sich entschließen, DASA allein zur Produktion zu bringen. Tatsächlich aber hat man in der französischen ORANO (ehemals AREVA) bereits einen Partner vor Ort, der Global Atomic nur zu gerne das DASA-Material abkaufen würde, um es dann in der eigenen, nahen Anlage zu verarbeiten. Damit wäre der Weg von Global zu ersten Cashflows erheblich kürzer. Unter anderem, da in dieser Variante eine beschleunigte Untertageentwicklung mit minimaler Infrastruktur zum Tragen käme. Hinzu käme, dass nur 35 Mio. USD nötig wären (statt 320 Mio. USD wie in der oben genannten Variante), um den Abbau aufzunehmen und keine Verarbeitungsanlage benötigt würde. Potenziell könnte Global Atomic gemäß einer bestehenden Vereinbarung über einen Zeitraum von fünf Jahren 360.000 Tonnen pro Jahr an Orano liefern, die im Durchschnitt 2,8 Mio. Pfund U3O8 enthalten würden (Durchschnittsgehalt: 3.698 ppm pro Tonne).

Und auch der Abbau wäre günstig. Vor Transport und Verarbeitung lägen die Kosten bei nur 10,94 USD pro Pfund U3O8, heißt es in der PEA, sodass diese Vorgehensweise auch bei niedrigen Uranpreisen potenziell einen rentablen Betrieb erlauben würde.

Zudem geht Global Atomic davon aus, da man in einer belegten Uranbergbau-Rechtsprechung aktiv ist, wo beschleunigte Genehmigungsverfahren möglich sind, dass man für dieses Alternativszenario bereits bis zum vierten Quartal 2019 die nötigen Genehmigungen erhalten könnte. Das würde bedeuten, dass die Rampenentwicklung schon 2020 beginnen könnte. Damit sollte Global bereits im dritten Quartal 2020 Zugang zu uranhaltigem Gestein erlangen.

Wir glauben, auch angesichts der eingangs geschilderten, positiven Aussichten für die Uranbranche insgesamt, dass Global Atomic eines der heißesten Uran-Plays der kommenden Monate und Jahre werden könnte. Wir sehen jedenfalls vom aktuellen Niveau aus noch erhebliches Potenzial, dem allerdings auch ein hohes Risiko gegenübersteht. Dessen sollten sich Anleger immer bewusst sein.

Abonnieren Sie unseren kostenlosen Newsletter: https://goldinvest.de/newsletter

Besuchen Sie uns auf YouTube: https://www.youtube.com/user/GOLDINVEST

Risikohinweis: Die GOLDINVEST Consulting GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Analysen und Nachrichten auf http://www.goldinvest.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine wie immer geartete Handlungsaufforderung dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Des Weiteren ersetzten sie in keinster Weise eine individuelle fachkundige Anlageberatung, es handelt sich vielmehr um werbliche / journalistische Veröffentlichungen. Leser, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Der Erwerb von Wertpapieren birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die GOLDINVEST Consulting GmbH und ihre Autoren schließen jedwede Haftung für Vermögensschäden oder die inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Artikel ausdrücklich aus. Bitte beachten Sie auch unsere Nutzungshinweise.

Gemäß §34b WpHG i.V.m. FinAnV (Deutschland) und gemäß Paragraph 48f Absatz 5 BörseG (Österreich) möchten wir darauf hinweisen, dass Auftraggeber, Partner, Autoren und Mitarbeiter der GOLDINVEST Consulting GmbH Aktien der Global Atomic halten oder halten können und somit ein möglicher Interessenskonflikt besteht. Wir können außerdem nicht ausschließen, dass andere Börsenbriefe, Medien oder Research-Firmen die von uns empfohlenen Werte im gleichen Zeitraum besprechen. Daher kann es in diesem Zeitraum zur symmetrischen Informations- und Meinungsgenerierung kommen. Ferner besteht zwischen einer dritten Partei, die im Lager der Global Atomic steht, und der GOLDINVEST Consulting GmbH ein Beratungs- oder sonstiger Dienstleistungsvertrag, womit ein Interessenkonflikt gegeben ist, zumal diese dritte Partei die GOLDINVEST Consulting GmbH für die Berichterstattung zu Global Atomic entgeltlich entlohnt. Diese dritte Partei kann ebenfalls Aktien des Emittenten halten, verkaufen oder kaufen und würde so von einem Kursanstieg der Aktien von Global Atomic profitieren. Dies ist ein weiterer, eindeutiger Interessenkonflikt.