von Joe Foster, Portfolio Manager

Obwohl das Ergebnis dieser jüngsten Verkaufswelle und der damit verbundenen Pandemie noch nicht absehbar ist, bleiben wir hinsichtlich der Aussichten für Gold und Goldaktien in der nahen Zukunft optimistisch. Die Marktbewegung bei den Goldpreisen ist größtenteils relativ einfach zu erklären, da die Goldunternehmen unserer Meinung nach weiterhin wirklich attraktive Fundamentaldaten und Bewertungen aufweisen. Im Hinblick auf die Pandemie treffen die Unternehmen alle Vorsichtsmaßnahmen. Obwohl wir davon ausgehen, dass einige Betriebe betroffen sein werden, deuten die Gespräche, die wir mit den Unternehmen geführt haben, darauf hin, dass alle Anstrengungen unternommen werden, sicherzustellen, dass Lagerbestände, Versorgungslinien, die Gesundheit der Mitarbeitenden und zusätzliche Ressourcen vorhanden sind, um die Produktion aufrechtzuerhalten.

Nachfolgend finden Sie eine Zusammenfassung unserer neuesten Erkenntnisse.

Wir glauben, es gibt im Wesentlichen zwei Gründe, warum Gold zuletzt unter Druck geraten ist.

• Abwicklung von abgesicherten Positionen in Risikoparitäts- und anderen Volatilitätsmodell-Fonds – Die Anwendung eines Hebeleffekts auf Gold-, Rohstoff- und festverzinsliche Anlagen erfolgt normalerweise in Risikoparitätsmodellen (auf der Grundlage ihrer zugrunde liegenden Volatilität im Vergleich zu Aktien), sodass substanzielle Abwicklungen in diesen Fonds zu übergroßen, erzwungenen Verkäufen dieser Vermögenswerte geführt haben.

• Verkäufe zur Beschaffung von Bargeld – Der Verkauf zur Erfüllung von Nachschusspflichten und die Beschaffung von Bargeld zur Deckung von Börsenverlusten, insbesondere von fremdfinanzierten Fonds, ist während Abverkäufen an den Märkten üblich.

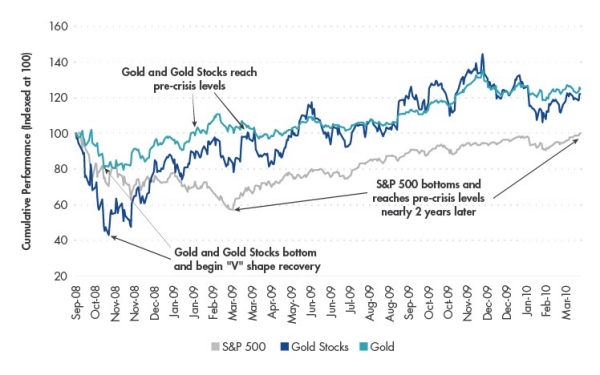

Wir glauben, dass sich Gold bzw. Goldaktien nach Krisen tendenziell schneller erholen als die weiter gefassten Märkte.

• In jüngerer Zeit, während der Finanzkrise 2008, erreichten Gold und Goldaktien ihren Tiefpunkt und erholten sich viel früher als der S&P 500. Sie holten die Verluste etwa zu dem Zeitpunkt wieder auf, als der S&P im Februar/März 2009 seine Tiefs erreichte. Der S&P 500 brauchte indes fast zwei Jahre, um sein Vorkrisenniveau wieder zu erreichen.

Gold und Goldaktien erholten sich während der Finanzkrise 2008 früher als der S&P 500

Quelle: VanEck, Bloomberg. Daten vom März 2020. „S&P 500“ vertreten durch den S&P 500 Index TR (SPXT). „Goldaktien“, dargestellt durch den NYSE Arca Gold Miners Index Net Total Return (GDMNTR). „Gold“ wird durch die Spotpreise für Gold repräsentiert.

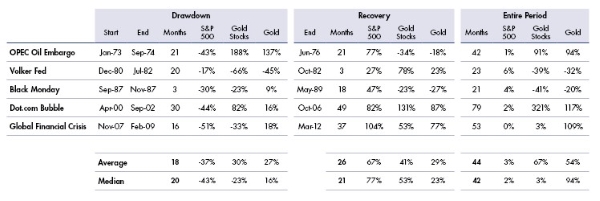

• Betrachtet man die vergangenen Verkaufswellen an den Märkten, hat sich besonders Gold gut behauptet, während die Goldaktien, obwohl sie oft dem breiteren Aktienmarkt durch einen Rückgang gefolgt sind – im Großen und Ganzen über den gesamten Zyklus hinweg (Rückgang bis zur Erholung) eine Outperformance erzielt haben.

Quelle: VanEck, Bloomberg. Daten vom März 2020. Die Indexrenditen sind kumulativ. „S&P 500“ vertreten durch den S&P 500 Index TR (SPXT). „Goldaktien“, repräsentiert durch den Barron’s Gold Mining Index (BGMI) von Januar 1973 bis zum Auflegungsdatum des Philadelphia Gold and Silver Index (XAUTR) im Januar 1984 und XAUTR bis zur Einführung des NYSE Arca Gold Miners Index Net Total Return (GDMNTR) im Oktober 1993. „Gold“ repräsentiert durch die Spotpreise von Gold.

Wir glauben, dass sich die Goldaktien im Allgemeinen weiterhin in einer fundamental guten Verfassung befinden.

• Wir erwarten keine Kreditprobleme. Die Anstrengungen, welche die Unternehmen unternommen haben, um die Kosten und Investitionsausgaben zu senken und Fehler der Vergangenheit zu vermeiden, könnten zu einem zusätzlichen Anstieg des freien Cashflows um durchschnittlich fast 40% führen, falls der Goldpreis von USD 1600 auf USD 1800 steigt (für große und mittelgroße Minengesellschaften).

Geschätzter freier Cashflow für Goldpreisbewegungen

Quelle: VanEck, Bloomberg. Daten vom März 2020. Die „größeren“ Minengesellschaften haben ein Produktionsniveau von etwa 1,5 bis 6,0 Millionen Unzen Gold pro Jahr („mittlere“ etwa 0,3 bis 1,5 Millionen Unzen pro Jahr).

(Stand: 20. März 2020)

Über VanEck:

Seit Gründung im Jahr 1955 wird VanEck von Innovationen angetrieben und steht für intelligente, vorausschauende Investmentstrategien. Der Asset Manager verwaltet aktuell rund 55 Milliarden US-Dollar* weltweit, darunter ETFs, aktive Fonds und institutionelle Accounts.

Mit global mehr als 90 ETFs bietet das Investmenthaus ein umfassendes Portfolio, das zahlreiche Sektoren, Anlageklassen sowie Smart-Beta-Strategien abdeckt. VanEck war einer der ersten Vermögensverwalter, der Anlegern Zugang zu globalen Märkten bot. Ziel war es stets, neue Trends und Anlageklassen zu identifizieren – wie Goldinvestments (1968), Emerging Markets (1993) und ETFs (2006). Diese haben bis heute die gesamte Investmentbranche geprägt.

VanEck hat seinen Hauptsitz in New York City und verfügt über weltweite Standorte, darunter Niederlassungen in Frankfurt (Deutschland), Madrid (Spanien), Pfäffikon (Schweiz), Amsterdam (Niederlande), Sydney (Australien) und Shanghai (China).

*Stand: 31. Januar 2020

Mehr Informationen zu VanEck, den Fonds finden Sie auf www.vaneck.com oder dem Blog https://www.vaneck.com/ucits/blog/

Pressekontakt:

Viktoria Hänsel / Henning Mönster

public imaging GmbH

Tel.: +49 (0)40 401999 -155 / -156

E-Mail: viktoria.haensel@publicimaging.de / henning.moenster@publicimaging.de