Eine wahre Flut von Nachrichten ging gestern auf die Aktionäre des angehenden Goldproduzenten Harte Gold (WKN A0J3QP / TSX HRT) nieder. Unter anderem meldete das Unternehmen positive Ergebnisse der vorläufigen Wirtschaftlichkeitsuntersuchung zum Goldprojekt Sugar Zone – und gleichzeitig eine Finanzierung über 70 Mio. USD mit renommierten Institutionen. Damit sind die Errichtung der Mine sowie die Anlaufphase der Produktion finanziert!

In der PEA wird von einer durchschnittlichen Goldproduktion der zukünftigen Sugar Zone-Mine von 80.700 Unzen pro Jahr ausgegangen. Die so genannten „all-in sustaining costs“ (AISC) werden dabei ab 2019 – über das mit 11 Jahren veranschlagte Minenleben – auf im Branchenvergleich niedrige 708 USD pro Unze Gold geschätzt. Insgesamt, heißt es in der Studie weiter, sollte die Mine 904.000 Unzen des gelben Metalls fördern können. Das wären rund zwei Drittel der im Februar gemeldeten Ressource.

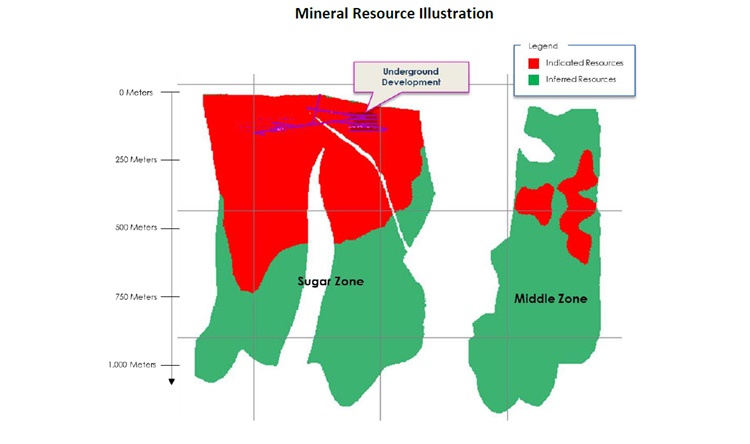

Es wird in der PEA zudem ein gestaffeltes Entwicklungskonzept angesetzt, das es Harte ermöglichen soll, schnell erste Cashflows zu generieren. Dabei sollen zu Beginn die Entwicklungsarbeiten untertage minimiert werden. Zu Anfang plant man mit 540 Tonnen pro Tag von der Sugar Zone, was bis 2021 auf 1.400 Tonnen pro Tag gesteigert wird. Dann soll auch die Ressource der Middle Zone in den Minenplan einbezogen werden.

Harte geht davon aus, dass der zeitgleiche Abbau der höhergradiger Bereiche von Sugar und Middle Zone es erlauben wird, die Jahresproduktion zwischen 2021 und 2025 auf im Schnitt mehr als 100.000 Unzen Gold zu steigern! Bis es soweit ist – also zwischen 2019 und 2020 – rechnet das Unternehmen mit einem Goldausstoß von im Durchschnitt 54.500 Unzen pro Jahr.

Quelle: Harte Gold Corp.

Das sind unserer Ansicht nach schon mehr als nur „robuste“ Zahlen, doch hat das Management um CEO Stephen G. Roman, wie es in der Pressemitteilung von Harte hieß, eine Reihe von Möglichkeiten identifiziert, die die Wirtschaftlichkeit des Sugar Zone-Projekts weiter steigern könnten. Über das hinaus, was im Rahmen der PEA untersucht wurde. Diese möglichen Verbesserungen werden noch geprüft und basieren demzufolge unter anderem auf den bisherigen – und noch andauernden – Bestimmungsbohrungen sowie einer möglichen Optimierung des Minenplans. Wie Herr Roman nämlich erklärte, dürften z.B. die Goldgehalte durch die Bestimmungsbohrungen weiter steigen, wie es bereits zu beobachten war.

Minenbau voll finanziert

Harte Gold hat also eine große Hürde auf dem Weg zur Produktionsaufnahme, die übrigens bis Juli 2018 erfolgen soll, erfolgreich überwunden. Und auch ein weiterer, entscheidender Meilenstein wurde erreicht! Denn bis zum geplanten Produktionsbeginn muss Harte (ab März) noch 58 Mio. CAD für die Fertigstellung der Aufbereitungsanlage, die zu 80% abgeschlossen ist, die Untertageentwicklung und Betriebskapital aufwenden.

Doch dazu gab es gestern wie oben angedeutet ebenfalls Neuigkeiten. So meldete das Unternehmen, dass es gelungen ist, die renommierten institutionellen Investoren von Sprott Private Resource Lending dafür zu gewinnen, dem Unternehmen einen Kredit in Höhe von 50 Mio. USD zur Verfügung zu stellen! Darüber hinaus hat sich der langjährige Harte-Investor Appian Natural Resources Fund bereit erklärt, weitere 20 Mio. USD bereitzustellen, sodass die Kosten für die Fertigstellung der Mine sowie den so genannten „Ramp-up“ abgedeckt sind.

Und zwar zu Konditionen, so Herr Roman, die für Harte Gold maximale Flexibilität und niedrigere Kapitalkosten bedeuten, als sie in den meisten, in den vergangenen paar Jahren durchgeführten, vergleichbaren Projektfinanzierungstransaktionen zu verzeichnen gewesen seien.

(Wir raten allen Lesern, die Pressemitteilung des Unternehmens sowohl zur PEA als auch zur Finanzierung durchzusehen, um sich die Details dieser Meilensteine vor Augen zu führen. In deutscher Sprache sind diese unter http://www.goldinvest.de/news/harte-gold-corp zu finden.)

Auf jeden Fall ist mit der PEA und vor allem der Finanzierung nun der Weg zum Aufstieg zum Goldproduzenten für Harte Gold frei. Wir werden unsere Leser auf dem Laufenden halten, wie es damit vorangeht.

CEO Roman wies übrigens auch darauf hin, dass Harte bei einem Ziel von 1.400 Tonnen pro Tag zur Produktion von mehr als 100.000 Unzen Gold pro Jahr über den Cashflow zur Fortsetzung der liegenschaftsweiten Exploration verfüge – und die Möglichkeit, „signifikante Akquisitionsmöglichkeiten anzuvisieren“. Auch über die Aufnahme der Produktion hinaus, dürfte es bei Harte also spannend bleiben.

Die Aktie ist offenbar noch vom Handel ausgesetzt, um dem Markt Zeit zu geben, die Neuigkeiten zu „verdauen“. Wir sind gespannt, wie die Märkte reagieren, wenn es weitergeht.

Ein Hinweis insbesondere noch für Leser, die vielleicht nicht so mit dem Rohstoffsektor vertraut sind: Obwohl Harte Gold die Risiken in Bezug auf das Sugar Zone-Projekt bereits erheblich reduziert hat – zuletzt eben mit PEA und Finanzierung – sollte man sich stets bewusst sein, dass sie dennoch weiter bestehen. Das sollten Anleger bei allem, unserer Ansicht nach erheblichen, Potenzial des Unternehmens nicht vergessen.

Abonnieren Sie unseren kostenlosen Newsletter: http://www.goldinvest.de/newsletter

Folgen Sie uns auf Facebook: https://www.facebook.com/goldinvest.de

Besuchen Sie uns auf YouTube: https://www.youtube.com/user/GOLDINVEST

Risikohinweis: Die GOLDINVEST Consulting GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Analysen und Nachrichten auf www.goldinvest.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine wie immer geartete Handlungsaufforderung dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Des Weiteren ersetzten sie in keinster Weise eine individuelle fachkundige Anlageberatung, es handelt sich vielmehr um werbliche / journalistische Texte. Leser, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Der Erwerb von Wertpapieren birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die GOLDINVEST Consulting GmbH und ihre Autoren schließen jedwede Haftung für Vermögensschäden oder die inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Artikel ausdrücklich aus. Bitte beachten Sie auch unsere Nutzungshinweise.

Gemäß §34b WpHG i.V.m. FinAnV (Deutschland) und gemäß Paragraph 48f Absatz 5 BörseG (Österreich) möchten wir darauf hinweisen, dass Partner, Autoren und/oder Mitarbeiter der GOLDINVEST Consulting GmbH Aktien der Harte Gold halten können und somit ein Interessenskonflikt bestehen könnte. Wir können außerdem nicht ausschließen, dass andere Börsenbriefe, Medien oder Research-Firmen die von uns besprochenen Werte im gleichen Zeitraum besprechen. Daher kann es in diesem Zeitraum zur symmetrischen Informations- und Meinungsgenerierung kommen. Ferner besteht zwischen der GOLDINVEST Consulting GmbH und einer dritten Partei, die im Lager des Emittenten (Harte Gold) steht, ein Beratungs- oder sonstiger Dienstleistungsvertrag, womit ein Interessenkonflikt gegeben ist. Diese Dritte Partei kann ebenfalls Aktien des Emittenten halten, verkaufen oder kaufen und würde so von einem Kursanstieg der Aktien von Harte Gold profitieren. Dies ist ein weiterer Interessenkonflikt.