Wie erwartet markierte die offizielle Zulassung der Bitcoin-ETFs einen Hochpunkt beim Bitcoin

1. Rückblick

Wie erwartet markierte die offizielle Zulassung der Bitcoin-ETFs am 11.Januar einen Hochpunkt beim Bitcoin. Unser Kursziel von 48.500 USD, welches wir im Januar 2023 ausgegeben hatten, wurde mit einer Kursspitze bis auf 49.048 USD mustergültig erreicht und abgearbeitet. Sofort setzen Gewinnmitnahmen ein, so dass die Bitcoin-Notierungen im Anschluss innerhalb von wenigen Stunden deutlich einbrachen. Nachdem sich über Monate hinweg immer mehr Euphorie im Sektor aufgebaut hatte, sorgte die erhoffte ETF-Zulassung für ein „Sell the news“ event.

In den folgenden 12 Tagen fielen die Bitcoin-Preise weiter. Erst bei 38.505 USD fanden sich schließlich wieder mehr Käufer als Verkäufer. Seitdem konnte sich der Bitcoin immerhin bis auf 43.853 USD erholen. Ein Ende der Erholung ist bislang nicht erkennbar, allerdings laufen sich die Bitcoin-Notierungen seit Tagen an der Marke von 43.000 USD fest.

Im größeren Bild wäre es doch überraschend, wenn die 14 Monate währende erste Erholung (+217%) nach dem Bärenmarkt lediglich mit einem Rücksetzer von 21,5% innerhalb von 12 Tagen bereits korrigiert worden wäre. Realistischer erscheint, dass eine weitaus größere Korrektur insbesondere preislich notwendig sein wird, um das euphorische und gierige Sentiment vollständig zu bereinigen. Erst dann wäre das Fundament für einen neuen Bullenmarkt gelegt.

2. Chartanalyse Bitcoin in US-Dollar

2.1 Wochenchart: Das Ende der ersten Erholung nach dem Bärenmarkt

Bitcoin in USD, Tageschart vom 7. Februar 2024. Quelle: Tradingview

Auf dem Tageschart steht nach wie vor der doch recht steile Anstieg seit Mitte Oktober im Mittelpunkt. Rund drei Monate lang preisten die Marktteilnehmer die Zulassung der 11 Bitcoin-ETFs im Vorfeld ein. Der ETF-Handelsbeginn brachte dann die finale Kursspitze und eine scharfe Umkehr gefolgt von einem deutlichen Rücksetzer (21,5%).

Der ursprüngliche Ausgangspunkt der Spekulationswelle bei ca. 28.000 USD wurde mit diesem ersten Rücksetzer allerdings bei weitem noch nicht erreicht. Eine an sich normale und gesunde Korrektur sollte sich hingegen über viele Wochen bzw. Monate in diesem Jahr hinziehen und müsste die Bitcoin-Preise bis in den Bereich zwischen 25.000 und 28.000 USD zurückführen. Erst dann wäre die ETF-Spekulation bereinigt.

Nicht überraschend scheint sich daher auf dem Tageschart eine Schulter-Kopf-Schulter Formation als Top herauszubilden. Momentan arbeitet der Bitcoin bereits an der rechten Schulter, deren Spitze vermutlich im Bereich zwischen 44.000 und 47.000 USD gefunden werden wird. Im Anschluss benötigt es einen Kursrutsch unter die Nackenlinie im Bereich um 37.500 USD, um die Formation zu aktivieren. Als Kursziel ergeben sich ca. 28.000 USD, was ungefähr dem Ausgangspunkt der ETF-Spekulation entspricht. Das 61,8%-Retracemnet der gesamten Erholung seit dem November 2022 wartet bei 28.302 USD ebenfalls in diesem Bereich.

Auf dem Weg dorthin liefern im Grunde genommen nur die schnell steigende 200-Tagelinie (34.369 USD) sowie das Juli-Hoch um 31.800 USD eine erwähnenswerte Unterstützung.

Insgesamt ist der Tageschart momentan noch leicht bullisch, da die Erholung nach dem ersten Abverkauf noch nicht beendet zu sein scheint. Allerdings dürfte das verbleibende Aufwärtspotenzial mit ca. 44.000 bis 47.000 USD eher überschaubar sein. Das Risiko, dass der Bitcoin schon vorher oder ganz plötzlich nach unten dreht, ist jedenfalls hoch. Trotzdem sind auch nochmalige Kursspitze in Richtung 49.000 und evtl. sogar 50.000 USD nicht ganz auszuschließen. Unterhalb von 38.500 USD wäre die Trendwende in jedem Fall bestätigt. Und unterhalb von 37.500 USD wäre das Kursziel aus der Schulter-Kopf-Schulter Formation bei ca. 28.000 USD aktiviert.

3. Sentiment Bitcoin – Optimismus trotz Rücksetzer immer noch deutlich zu hoch

Crypto Fear & Greed Index vom 5. Februar 2024. Quelle: Lookintobitcoin

Der „Crypto Fear & Greed Index“ erreicht am 10.Januar mit 73 von 100 Punkten den höchsten Stand seit dem November 2021. Der hohe Optimismus und damit auch die Gier waren überall greifbar. Die wenigen kritischen oder skeptischen Stimmen wurden wie immer an großen Wendepunkten ignoriert bzw. hart attackiert.

Bedingt durch den Rücksetzer sind die Sentimentwerte zwischenzeitlich immerhin ein gutes Stück bis auf 60 von 100 Punkten zurückgekommen. Wir vermuten jedoch, dass es sich bei der Erholung seit dem November 2021 ähnlich wie im Jahr 2019 „lediglich“ um eine erste Antwort auf den brutalen Bärenmarkt handelt. In diesem Szenario wäre in den nächsten Monaten eine Bereinigung des Sentiments notwendig, bevor wirklich ein neuer Bullenmarkt im Krypto-Sektor starten könnte.

Insgesamt ist das Sentiment weiterhin zu optimistisch und liefert damit keine antizyklische Kaufchance.

4. Saisonalität Bitcoin – Saisonalität erst ab Mitte April wieder günstig

Crypto Fear & Greed Index vom 5. Februar 2024. Quelle: Lookintobitcoin

Der „Crypto Fear & Greed Index“ erreicht am 10.Januar mit 73 von 100 Punkten den höchsten Stand seit dem November 2021. Der hohe Optimismus und damit auch die Gier waren überall greifbar. Die wenigen kritischen oder skeptischen Stimmen wurden wie immer an großen Wendepunkten ignoriert bzw. hart attackiert.

Bedingt durch den Rücksetzer sind die Sentimentwerte zwischenzeitlich immerhin ein gutes Stück bis auf 60 von 100 Punkten zurückgekommen. Wir vermuten jedoch, dass es sich bei der Erholung seit dem November 2021 ähnlich wie im Jahr 2019 „lediglich“ um eine erste Antwort auf den brutalen Bärenmarkt handelt. In diesem Szenario wäre in den nächsten Monaten eine Bereinigung des Sentiments notwendig, bevor wirklich ein neuer Bullenmarkt im Krypto-Sektor starten könnte.

Insgesamt ist das Sentiment weiterhin zu optimistisch und liefert damit keine antizyklische Kaufchance.

4. Saisonalität Bitcoin – Saisonalität erst ab Mitte April wieder günstig

Bitcoin Saisonalität vom 2. Februar 2024. Quelle: Seasonax

Die Kursspitze am 11.Januar passt bislang recht gut in das saisonale Muster, welches der Bitcoin in den letzte 13 Jahren entwickelt hat. Statistisch betrachtet folgte auf eine Bodenbildung zwischen Ende September und Mitte Oktober meist eine Rally bis Anfang Januar. Ab der zweiten oder dritte Januarwoche geht das Kursgeschehen dann in eine Korrekturbewegung über, welche typischerweise bis Mitte April anhält und eher über die Zeit als über den Preis gespielt wird.

Demnach müsste der Bitcoin in den kommenden drei Monaten primär seitwärts laufen und mögliche Ausbruchsversuche über 50.000 USD zunächst scheitern. Ebenso wären auf der Unterseite keine totalen Verwerfungen zu erwarten. Die Zone zwischen 34.500 und 38.500 USD müsste also halten.

Zusammengefasst ist die Saisonalität jetzt bis Anfang April neutral bis bärisch. Erst ab Mitte April wechseln die Vorzeichen für ca. zwei Monate wieder auf grün bzw. bullisch.

5. Bitcoin gegen Gold (Bitcoin/Gold-Ratio)

Bitcoin/Gold-Ratio, Tageschart vom 7. Februar 2024. Quelle: Tradingview

Bei Kursen von knapp 43.000 USD für einen Bitcoin und 2.035 USD für eine Feinunze Gold, muss man für einen Bitcoin derzeit rund 21,2 Unzen Gold bezahlen. Andersherum gesagt kostet eine Feinunze Gold aktuell ca. 0,047 Bitcoin.

Ausgehend von Werten um 9 hatte sich das Bitcoin/Gold-Ratio in den letzten vierzehn Monaten bis auf 24 deutlich zu Gunsten des Bitcoins erholt. Noch ist dieser Aufwärtstrend halbwegs intakt, allerdings nehmen die Trendwende-Signale langsam zu. Auf dem Wochenchart fehlt aktuell noch ein klares Verkaufssignal seitens der Stochastik sowie ein Bruch der Aufwärtstrendlinie der letzten vier Monate.

Sollte das Bitcoin/Gold-Ratio an der starke Widerstandszone um 24 gescheitert sein, wären Rücksetzer bis in den Bereich zwischen 16 und 18 vorprogrammiert.

6. Makro-Update – Crack-up-Boom oder crash landing?

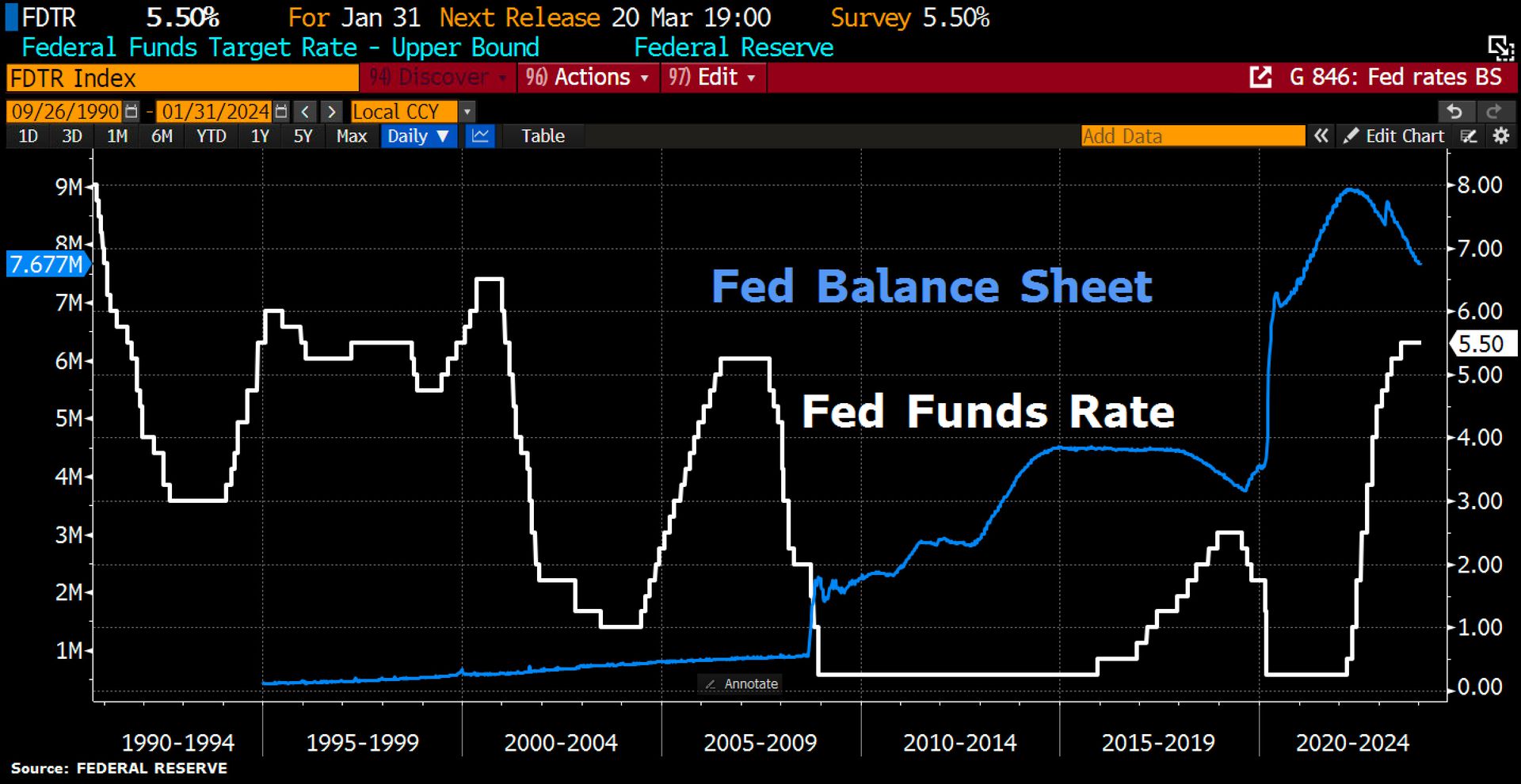

Fed Funds Target Rate vom 2. Februar 2024. Quelle: Holger Zschaepitz

Während die FED vor einer Woche einer Leitzinssenkung im März mehr oder weniger eine Absage erteilte, wurde am Freitag die Schaffung von 353.000 US-Arbeitsplätzen im Januar gemeldet. Damit ist die Wahrscheinlichkeit einer Zinssenkung im März mittlerweile auf nur noch 16,5% weiter gesunken.

Nach wie vor scheinen die in den letzten zwei Jahren stark gestiegenen Zinssätze die US-Wirtschaft nicht abzuwürgen. Dabei konnten zumindest die US-Konsumenten bislang die höheren Zinsen am US-Immobilienmarkt aufgrund der langlaufenden Kreditkonditionen häppchen- bzw. schrittweise verdauen. Gleichzeitig sorgte vor allem die generöse US-Fiskalpolitik für neue Arbeitsplätze im Staatsbetrieb.

Dadurch wächst jedoch die US-Staatsverschuldung mit einer Rate von über 3 Bio. USD pro Jahr schneller als je zuvor in der Geschichte der USA. Bis Anfang 2026 wird die US-Staatsverschuldung über 40 Bio. USD betragen. Im Falle einer Rezession wäre dies auch schon früher möglich.

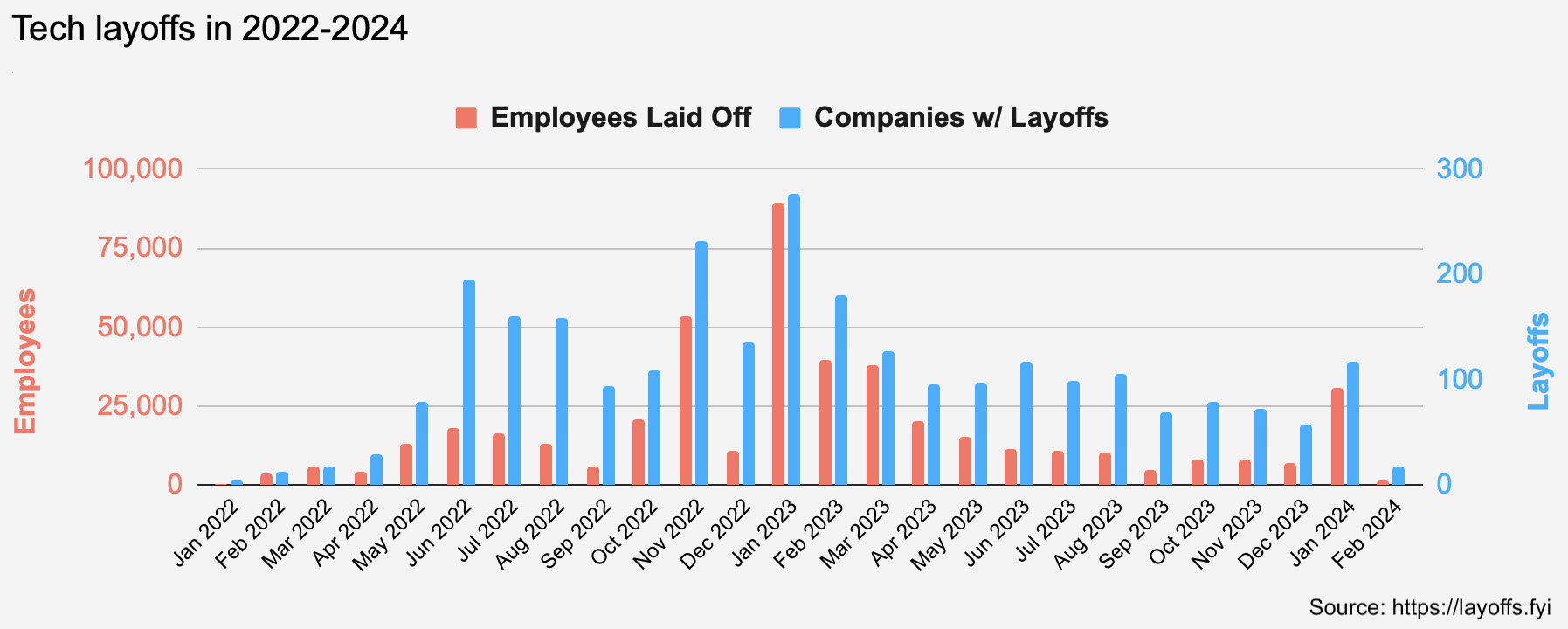

Tech Layoffs in 2022-2024. Quelle: Layoffs.fyi

Gleichzeitig hat die Technologiebranche das Jahr 2024 mit einer weiteren Welle von Stellenstreichungen begonnen. Bereits in den Jahren 2022 und 2023 entließen Tech-Unternehmen, darunter auch Start-ups, weltweit mehr als 425.000 Mitarbeiter! Das neue Jahr begann für die Tech-Beschäftigten noch schlechter, da mehr als 122 US-Tech-Unternehmen und Start-ups über 31.000 Mitarbeiter entließen.

Tech Layoffs in 2024. Quelle: Layoffs.fyi

Darunter finden sich klanghafte Namen wie Amazon, Google, Microsoft, PayPal, SAP, Riot Games, TikTok, WayFair, YouTube, Discord, Unity und Audible. Die entlassenen Programmierer und Software-Ingenieure fallen als Konsumenten zunächst nicht unbedingt vollständig aus. Trotzdem dürfte deren Konsumlust angesichts des enorm hohen Konkurrenzdrucks und dem grundsätzlichen Wandel hin zu künstlicher Intelligenz („Low Code“ und „No Code“) in der Tech-Branche zumindest langsam, aber sicher schwinden.

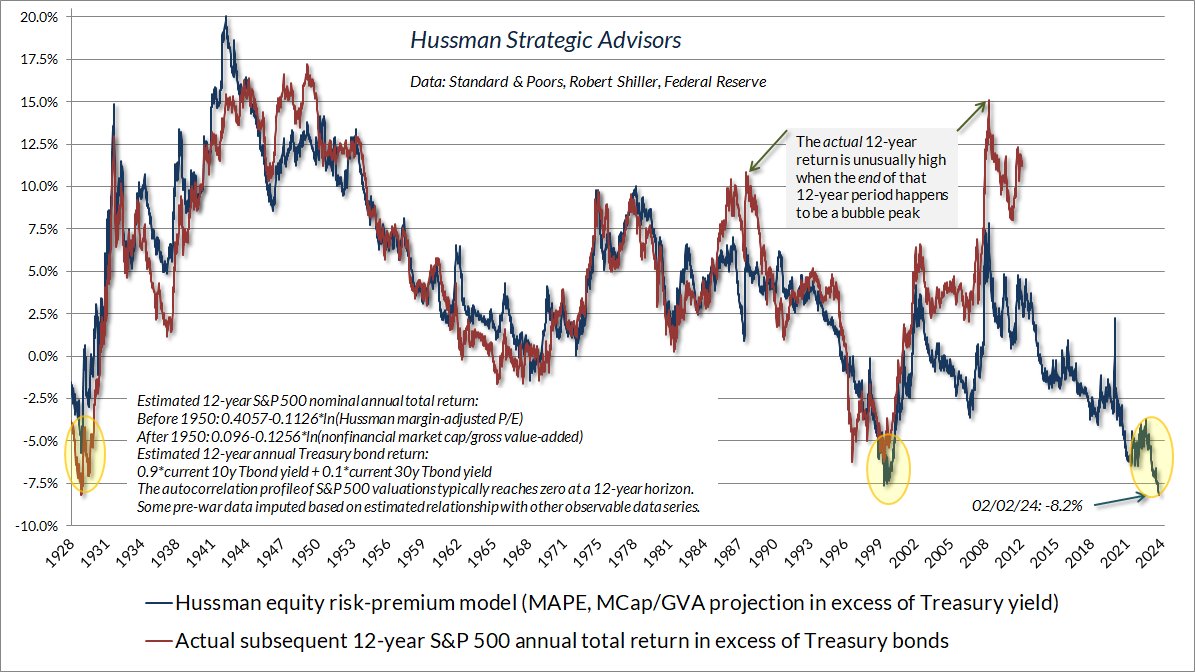

10- bis 12-jährigen Renditen des S&P 500 vs. Rendite der US-Staatsanleihen. Quelle: Hussman Strategic Advisors

Die Aktienmärkte hingegen feiern diese Kostenreduzierungen bislang mit neuen Allzeithochs. Viele Tech- und AI-Werte sind in den vergangenen Wochen erneut durch die Decke gegangen. Allerdings ist die Marktbreite mittlerweile beängstigend klein, denn nicht mal 40% der Aktien handeln über ihrem 10-Tage-Durchschnitt, weniger als 60% über ihrem 50-Tage-Durchschnitt und weniger als 70 % über ihrem 200-Tage-Durchschnitt. Seit 1928 ist das nur ein einziges Mal vorgekommen: Am 8. August 1929! Ebenso deutet der Abstand der 10- bis 12-jährigen Renditen des S&P 500 gegenüber den US-Staatsanleihen auf einen Blasenhöhepunkt ähnlich dem August 1929 bzw. dem Dezember 1999 hin.

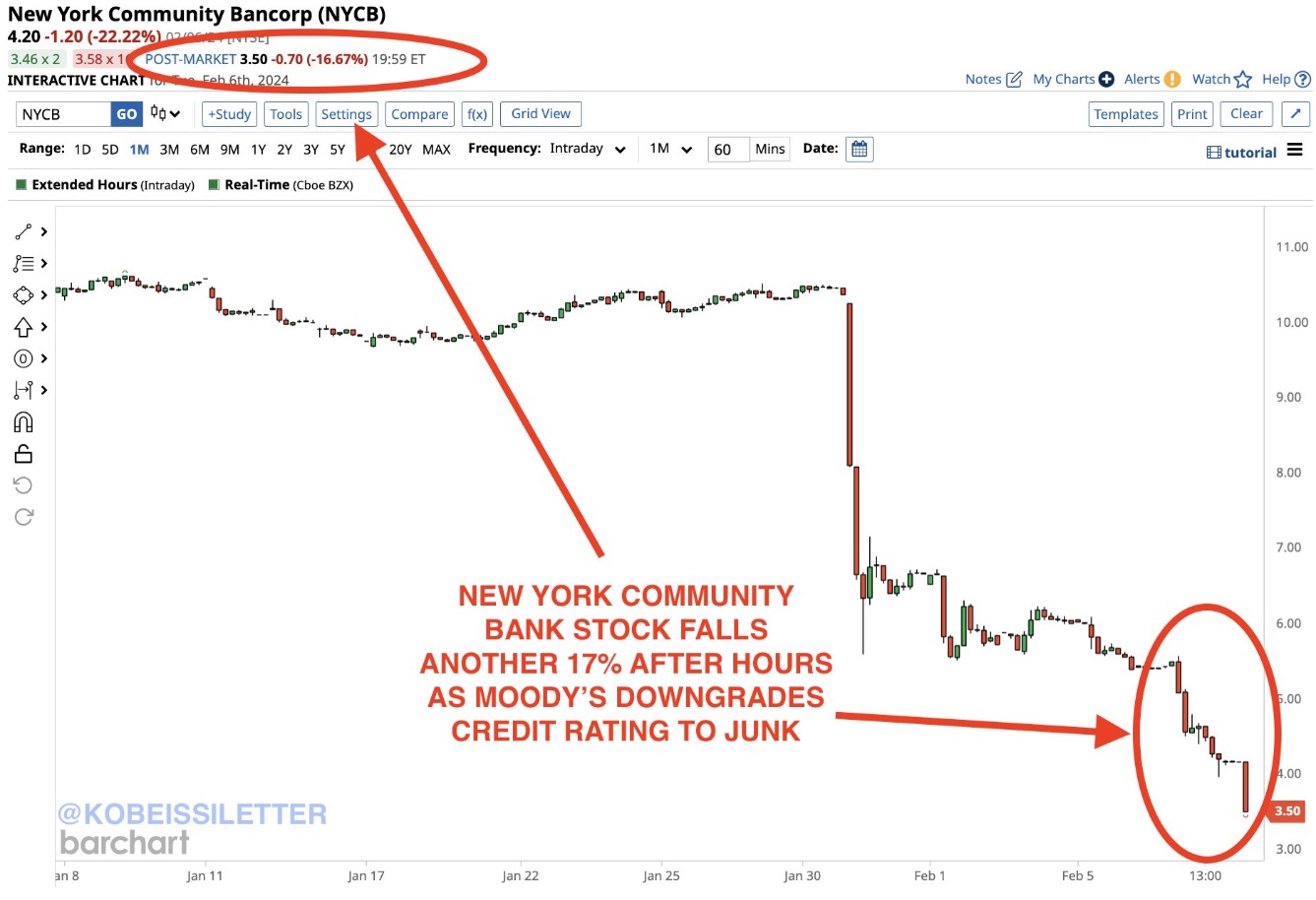

New York Community Bank ($NYCB), vom 7. Februar 2024. Quelle: The Kobeissi Letter

Auslöser der nächsten großen Krise könnte der nach wie vor intakte Schwelbrand im US-Banken und US-Gewerbeimmobiliensektor sein. So fielen die Aktien der New York Community Bank um weitere 17 %, nachdem Moody’s deren Kreditwürdigkeit auf Ramschniveau herabgestuft hatte. Insgesamt notiert der Aktienkurs seit Jahresbeginn fast 70 % tiefer und 7 Mrd. USD Marktkapitalisierung wurden in wenigen Wochen vernichtet. Auch zahlreiche weitere US-Regionalbanken kamen seit Jahresbeginn stark unter Druck: Valley National Bank -25%, Metropolitan Bank -15%, HarborOne -14%, Comerica Bank -13%, Zions Bank -12%, Western Alliance -11% und Citizens Financial -6%. Die Sorgen um die US-Regionalbanken, welche fast 70 % der gewerblichen US-Immobilienkredite halten, kehren also zurück.

Parallel dazu könnte der Zusammenbruch des größten chinesischen Immobilienentwicklers Evergrande das systemische Risiko weiter erhöhen. Zwar kam der Untergang des Immobilienriesen nicht überraschend, denn die Liquiditätsprobleme sind seit Mitte 2021 bekannt. Und im besten Fall könnten die neuen Stimuli und QE in Billionenhöhe aus China die weltweiten Finanzmärkte zumindest stabilisieren. Gleichzeitig könnte sich die Inflation aufgrund der dann steigenden Rohstoff- und Energiepreise noch hartnäckiger breit machen und den Crack-Up-Boom erneut anheizen. Dadurch könnte sich die FED zunächst noch beharrlicher gegen Zinssenkungen aussprechen und die liquiditätsabhängigen Märkte damit in Panik versetzen.

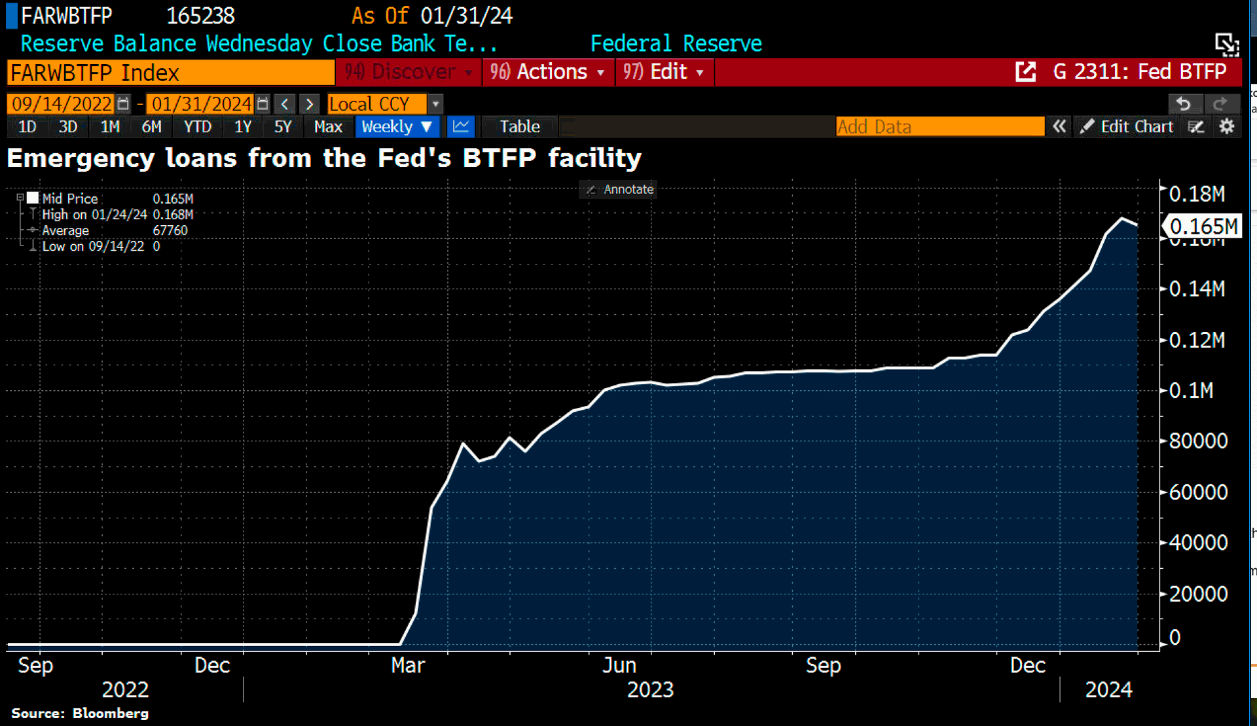

Notkredite aus der BTFP-Fazilität der Fed vom 31. Januar 2024. Quelle: Holger Zschaepitz

Insgesamt zeichnen die Makrodaten als auch die geopolitische Lage ein äußerst instabiles Bild. Die Übertreibungen an den Aktienmärkten haben Blasencharakter, während sich die FED darum bemüht, die Notkredite aus der BTFP-Fazilität abzubauen und die vom Markt erhofften Zinssenkungen so weit wie möglich nach hinten zu verschieben.

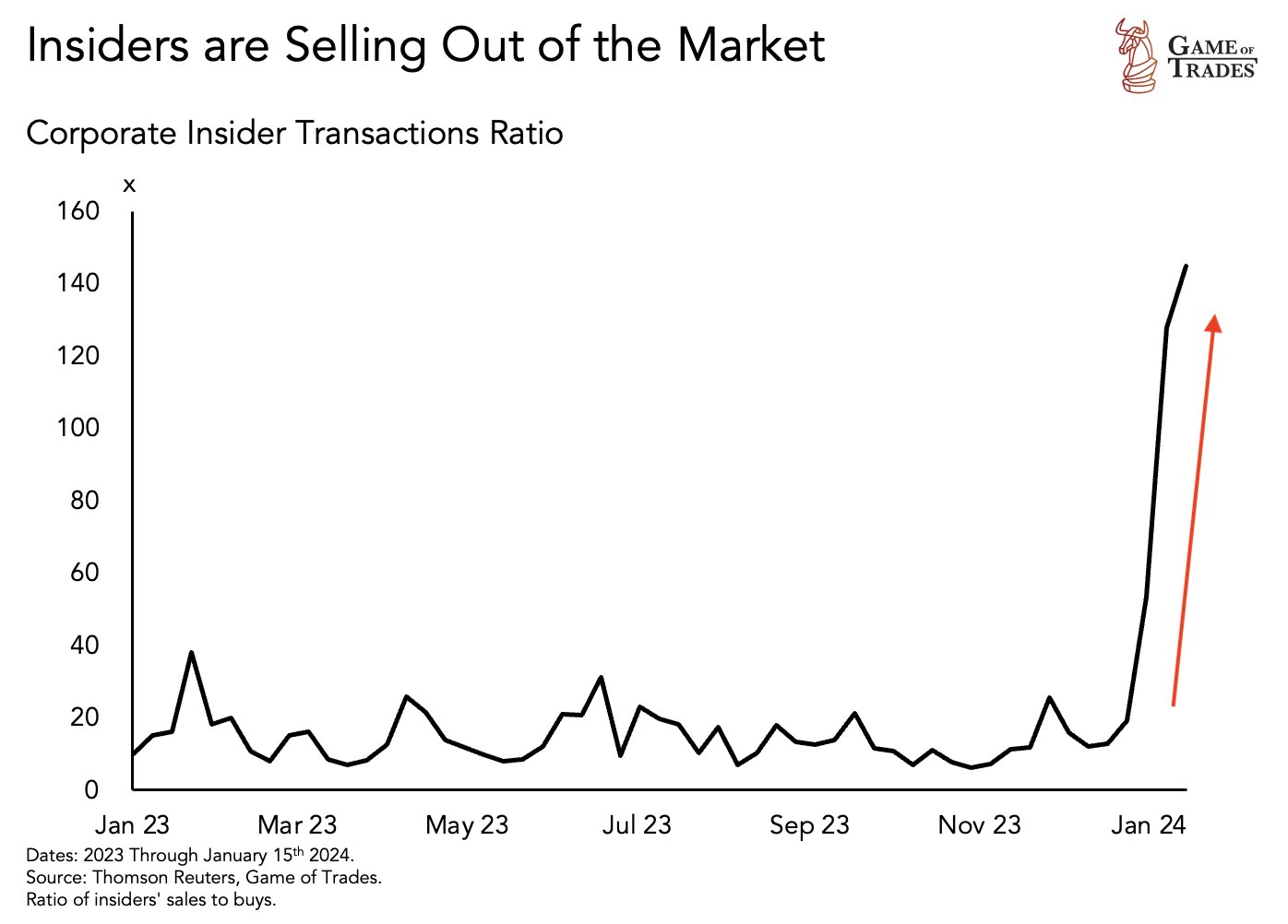

„Smart Money“ verkauft wie nie zuvor, vom 6. Februar 2024. Quelle: Games of Trades

Obendrein haben das „Smart Money“ bzw. die Firmeninsider die letzten Wochen in extrem hohen Maße dazu genutzt, sich von ihren Beteiligungen zu trennen.

Für den Bitcoin ist diese Ausgangslage eher ungünstig. Abgesehen davon, dass momentan ein neues Narrativ bzw. eine „neue Sau, die man durchs Dorf treiben könnte“, fehlen, ist der Liquiditätszyklus nicht mehr expansiv.

Sollte die FED allerdings, ähnlich wie im vergangenen Jahr, innerhalb von wenigen Tagen bzw. über ein Wochenende von den Märkten zu neuen Rekord-Rettungsmaßnahmen gezwungen werden, kann sich das Bild auch sehr schnell wieder ändern.

7. Fazit: Bitcoin – Die erste Erholung nach dem Bärenmarkt hat vermutlich ihr Ende gefunden

Wir hatten dazu geraten das Engagement in die steigenden Bitcoin-Kurse hinein im Bereich um 48.500 USD zu reduzieren. Bislang ist dieser Plan sehr gut aufgegangen, denn die Preisspitze von rund 49.000 USD dürfte das Ende der vierzehnmonatigen Erholung markiert haben. Zwar kann es kurzfristig noch zu Irritationen und nochmaligen Preisspitzen kommen, wir halten das Aufwärtspotenzial auf Sicht der kommenden Wochen und Monaten aber für sehr begrenzt. Idealerweise markiert der Bitcoin im Bereich zwischen 44.000 und 47.000 USD die rechte Schulter seiner Top-Formation.

Sollte die erste Erholung nach dem Bärenmarkt tatsächlich ihr Ende gefunden haben, dürfte ein Rücksetzer mindestens bis in den Bereich um 28.000 USD führen. Auch deutlich tiefere Kurse sind denkbar. Allerdings wird dies primär vom Ausmaß der absehbaren nächsten Finanzkrise abhängen. Da der Bitcoin jedoch eine direkte Wette auf die Fiat-Liquidität darstellt, könnten eilig zusammengeschusterte Maßnahmen zur Rettung des alten Finanzsystems auch in kürzester Zeit den Beginn eines neuen Bitcoin-Bullenmarktes markieren. Wir würden daher zur Absicherung in jedem Fall eine kleine Bitcoin-Allokation behalten und ansonsten das weitere Geschehen geduldig von der Seitenlinie beobachten.

Florian Grummes

Edelmetall- und Krypto-Experte

www.midastouch-consulting.com

Kostenloser Newsletter

Quelle: www.celticgold.de

Newsletter Anmeldung

Risikohinweis: Die Inhalte von www.goldinvest.de und allen weiteren genutzten Informationsplattformen der GOLDINVEST Consulting GmbH dienen ausschließlich der Information der Leser und stellen keine wie immer geartete Handlungsaufforderung dar. Weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Des Weiteren ersetzten sie in keinster Weise eine individuelle fachkundige Anlageberatung, stellen vielmehr werbliche / journalistische Texte dar. Leser, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Der Erwerb von Wertpapieren birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die GOLDINVEST Consulting GmbH und ihre Autoren schließen jedwede Haftung für Vermögensschäden oder die inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Artikel ausdrücklich aus. Bitte beachten Sie auch unsere Nutzungshinweise.

Laut §34 WpHG möchten wir darauf hinweisen, dass Partner, Autoren und/oder Mitarbeiter der GOLDINVEST Consulting GmbH Aktien einiger der erwähnten Unternehmen halten könnten und somit ein Interessenskonflikt bestehen könnte. Wir können außerdem nicht ausschließen, dass andere Börsenbriefe, Medien oder Research-Firmen die von uns besprochenen Werte im gleichen Zeitraum besprechen. Daher kann es in diesem Zeitraum zur symmetrischen Informations- und Meinungsgenerierung kommen. Ferner kann zwischen den erwähnten Unternehmen und der GOLDINVEST Consulting GmbH ein Beratungs- oder sonstiger Dienstleistungsvertrag, direkt oder indirekt bestehen, womit ebenfalls ein Interessenkonflikt gegeben ist. Zumal die GOLDINVEST Consulting GmbH in diesem Fall für die Berichterstattung zum erwähnten Unternehmen entgeltlich entlohnt wird.