1. Rückblick

Mit Kursen von knapp 31.000 USD erreichte die Erholungsrally beim Bitcoin am 14.April bislang ihren Hochpunkt. Damit steht in der Spitze eine Kursverdoppelung innerhalb von fünf Monaten zu Buche. Unsere ersten beiden Kursziele bei 25.000 USD und 30.000 USD wurden abgearbeitet.

1. Rückblick

Mit Kursen von knapp 31.000 USD erreichte die Erholungsrally beim Bitcoin am 14.April bislang ihren Hochpunkt. Damit steht in der Spitze eine Kursverdoppelung innerhalb von fünf Monaten zu Buche. Unsere ersten beiden Kursziele bei 25.000 USD und 30.000 USD wurden abgearbeitet.

Seit Mitte April driftete der Bitcoin jedoch immer weiter in eine zähe Konsolidierung hinein, die im Tief bereits Kurse um 24.750 USD bzw. einen Abschlag von über 20% mit sich brachte. Im Zuge dieser Korrektur verkleinerte sich auch die Marktkapitalisierung des gesamten Krypto-Sektors von 1,26 Bio. USD auf 1,02 Bio USD um rund 19%. Da die Kurse der meisten Altcoins in den letzten Wochen stark unter Druck geraten sind, ist die Bitcoin-Dominanz zuletzt mittlerweile bis auf 48% angestiegen.

In den letzten zwei Tagen melden sich die Bitcoin-Bullen allerdings zurück. Mit einer scharfen Erholungsbewegung trieben sie die Notierungen in der Spitze bereits um rund 8,2% zurück bis auf rund 26.850 USD. Eine nachhaltige Trendwende ist das zwar noch nicht, aber immerhin ein eindeutiges Lebenszeichen.

Hintergrund für den Anstieg dürfte die Meldung gewesen sein, wonach der weltgrößte Vermögensverwalter Blackrock einen Antrag für einen börsengehandelten Indexfonds auf den Bitcoin („Spot-Bitcoin-ETF“) bei der US-Aufsichtsbehörde SEC eingereicht hat. Ob die SEC die benötigte Genehmigung dieses Mal erteilen wird, ist äußerst unsicher, denn in der Vergangenheit stießen jeglicher Bitcoin-ETF Anträge auf erheblichen Widerstand und Bedenken seitens der Aufsichtsbehörden. Sollte die SEC bei Blackrock tatsächlich einlenken, könnte eine Flut an Bitcoin-ETF Produkten auf den Markt kommen.

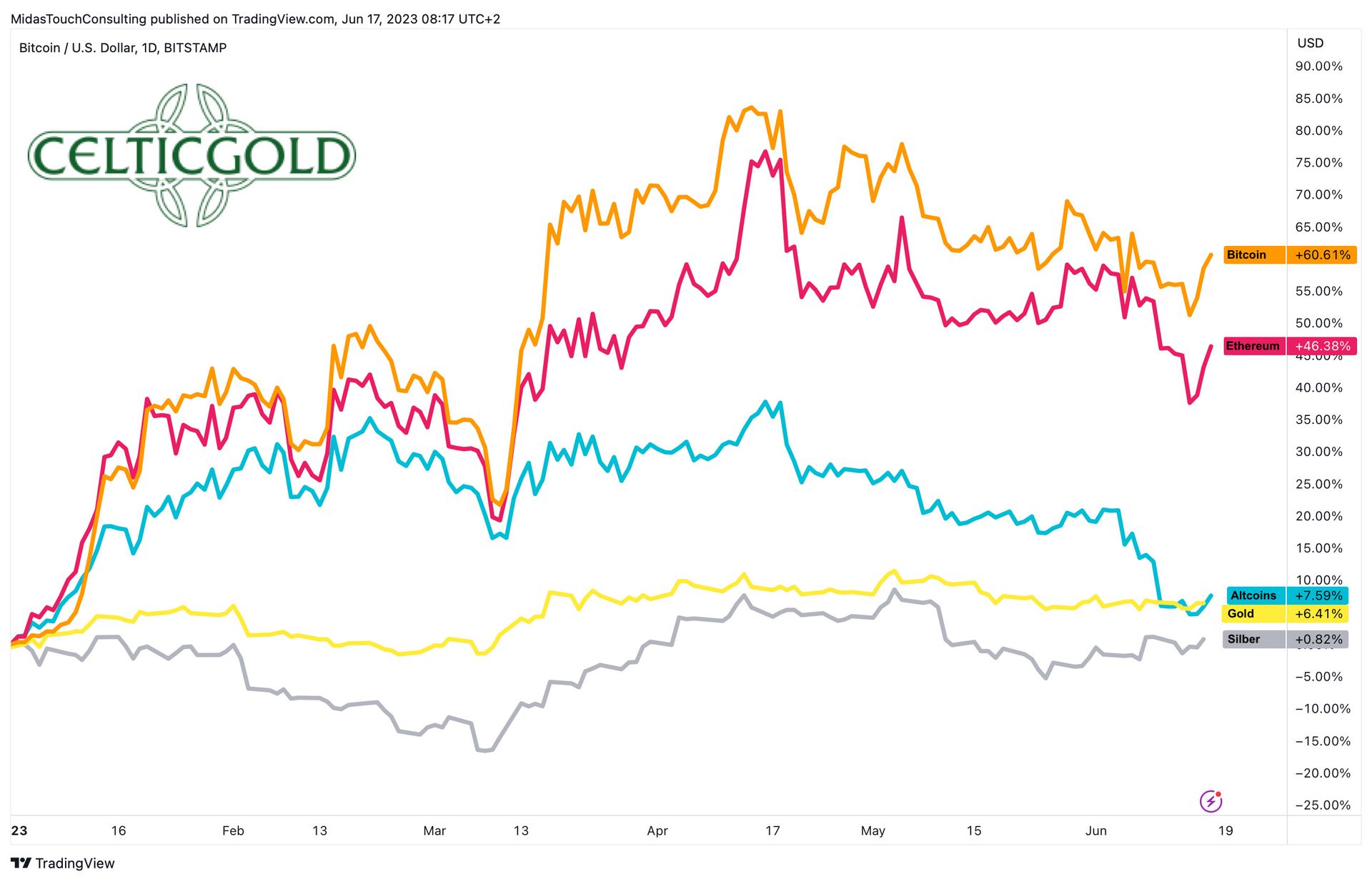

Bitcoin vs. Ethereum vs. Altcoins in USD seit Jahresanfang, vom 17.Juni 2023. Quelle: Tradingview

Insgesamt ist die Kursentwicklung seit Jahresbeginn sowohl beim Bitcoin (+60%) als auch bei Ethereum (+46%) klar positiv. Die Altcoins hingegen haben zwischenzeitlich auf Grund des kommenden Delistings auf der Handelsplattform Robin Hood fast alle Gewinne wieder abgegeben (+7,59%). Gold kommt auf ein Plus von 6,4%. Der Silberpreis ist mit einem Plus von 0,82% in diesem Jahr bislang kaum vorangekommen.

Während die SEC um Garry Gensler die großen Krypto-Börsen wie Coinbase und Binance in den letzten Wochen immer schärfer attackierte, fehlte dem Sektor das Momentum und ein positiver Aufhänger. Schon vor der eigentlichen Sommerflaute hing der Sektor aufgrund der hohen Unsicherheit deutlich durch. Durch den Blackrock-Antrag auf einen Bitcoin-ETF könnte nun aber wieder Musik in den Sektor kommen, denn ein Bitcoin Spot ETF dürfte signifikante neue Mittelzuflüsse bzw. Kaufnachfrage mit sich bringen.

2. Chartanalyse Bitcoin in US-Dollar

2.1 Wochenchart: Zähe aber bislang überschaubare Korrekturbewegung

Bitcoin in USD, Wochenchart vom 17. Juni 2023. Quelle: Tradingview

Ausgehend von seinem Tiefpunkt am 21.November bei 15.479 USD hatte sich der Bitcoin bis zum 14.April insgesamt recht schwunghaft erholen können. Bei 31.000 USD ging den Bullen jedoch die Puste aus, während sich die Krypto-Spekulanten gleichzeitig der Meme-Coin-Hysterie um Pepe und Co. hemmungslos hingaben. Rückblickend ein untrügliches Zeichen für das nahende Ende der ersten Erholungswelle und ein Hochpunkt.

Zwischenzeitlich ist der Bitcoin zwar um 20,2% bis auf 24.750 USD zurückgekommen, eine Panik oder eine scharfe Abwärtswelle waren dabei jedoch Mangelware. Vielmehr rutschten die Notierungen zwei Monate lang zäh und eher gemächlich gen Süden. Der Abwärtstrend ist allerdings intakt. Zuletzt konnte die psychologische Marke von 25.000 USD zusammen mit der mittlere Trendlinie des großen übergeordneten Aufwärtstrendkanals die Bären zumindest vorläufig stoppen.

Der Blick auf die Wochen-Stochastik liefert jedoch weiterhin ein etabliertes Verkaufssignal und der Oszillator hätte noch jede Menge Luft nach unten bis zur überverkauften Zone. Somit liegt die nächste starke Unterstützung auf dem Wochenchart wohl erst am unteren Bollinger Band (21.352 USD) sowie an der Unterkante des Aufwärtstrendkanals (aktuell ca. 21.460 USD) der letzten acht Monate.

Zusammengefasst ist der Wochenchart bärisch und ein mittelfristiger Rückfall bis in den Bereich zwischen ca. 21.750 und 22.250 USD muss nach wie vor eingeplant werden.

2.2 Tageschart: Steigende 200-Tagelinie im Visier

Bitcoin in USD, Tageschart vom 17. Juni 2023. Quelle: Tradingview

Bitcoin in USD, Tageschart vom 17. Juni 2023. Quelle: Tradingview

Auf dem Tageschart hatte sich in den letzten zwei Monaten ein Abwärtstrendkanal entwickelt, welcher den Bären aktuell noch bis ca. 24.200 USD etwas Platz auf der Unterseite geben würde. Gleichzeitig schloss die 200-Tagelinie (23.835 USD) zügig von unten kommenden zum aktuellen Preisgeschehen auf. Ein Wiedersehen mit dieser vielbeachteten Durchschnittlinie besaß eigentlich eine sehr hohe Wahrscheinlichkeit. Mittlerweile hat der Bitcoin aber schon vorher wieder nach oben abgedreht und die Tages-Stochastik wartet mit einem neuen Kaufsignal auf. Unmittelbare und vor allem deutliche Preisabschläge sind daher zunächst eher nicht möglich und das Wiedersehen mit der 200-Tagelinie dürfte auf unbestimmte Zeit verschoben worden sein!

Insgesamt ist der Tageschart auf bullisch gewechselt. Die Abwärtswelle schein bei 24.750 USD ihren Tiefpunkt gefunden zu haben. Die angelaufene Erholungsbewegung sollte uns schon in Kürze mehr Aufschluss über den Zustand des Bitcoins liefern. Gelingt eine klare Trendumkehr und ein Ausbruch aus dem Abwärtstrendkanal mit Kursen oberhalb von 27.500 USD ist der Weg nach oben wieder frei. Dann wäre ein weiterer Angriff auf die Widerstandszone zwischen 29.000 und 31.000 USD schon im Hochsommer möglich. Fällt die gerade gestartete Gegenbewegung jedoch schwach aus, verstärken sich die Argumente für eine Fortsetzung der Korrektur in Richtung 22.500 USD und tiefer.

3. Sentiment Bitcoin – Stimmung trübt sich ein

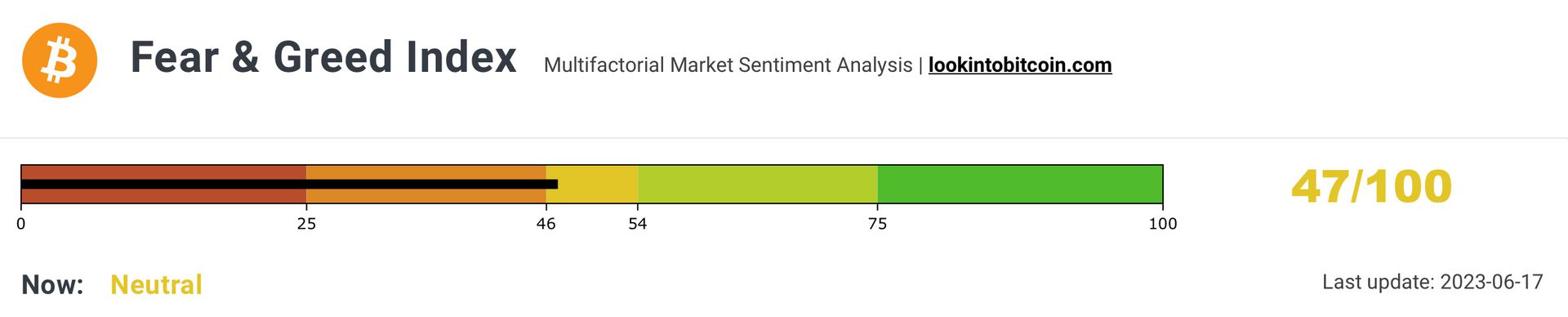

Crypto Fear & Greed Index vom 17. Juni 2023. Quelle: Lookintobitcoin

Crypto Fear & Greed Index vom 17. Juni 2023. Quelle: Lookintobitcoin

Die Stimmung im Krypto-Sektor hat sich analog zu den fallenden Kursen in den letzten Wochen wieder eingetrübt. Mit einem Wert von 47 ist das Sentiment laut dem „Crypto Fear & Greed Index“ neutral.

Crypto Fear & Greed Index vom 17. Juni 2023. Quelle: Lookintobitcoin

Im größeren Bild ist die Erholungswelle im April bereits unterhalb extremer Sentiment-Werte gescheitert. Der Bitcoin verharrt damit stimmungstechisch im Niemandsland. Ein Ende des Bärenmarktes kann aus dieser Perspektive noch nicht ausgerufen werden, denn die Erholungsbewegung zwischen Januar und April war dafür noch zu schwach! Gleichzeitig steht das Sentiment nun einer Fortsetzung der Erholung nicht im Weg.

Insgesamt ist der Bitcoin weit entfernt von Euphorie und überbordendem Optimismus, eine antizyklische Kauf-Chance aufgrund von hoher Angst und Panik liegt jedoch auch nicht vor.

4. Saisonalität Bitcoin – Kommt die frühsommerliche Rally doch noch?

Bitcoin Saisonalität vom 8. Juni 2023. Quelle: Seasonax

Das saisonale Muster ist in diesem Jahr bislang nur bedingt aufgegangen, denn der Bitcoin hat bereits im April sein Hoch erreicht und fiel seitdem. Möglicherweise hatte Herr Gensler der typischen Rally im Mai und Juni einen Strich durch die Rechnung gemacht. Die Erholung der letzten zwei Tage könnte jedoch nun den verspäteten Startschuss für die Stärkephase im Frühsommer geliefert haben. Dann sollten die nächsten zwei Monate eine starke Rally im Sektor liefern.

Andernfalls bleibt es beim verfrühten Hoch im April, woraufhin analog der saisonalen Statistik im Durchschnitt eine ca. viermonatige Korrektur folgen müsste. In diesem Fall könnte der Bitcoin möglicherweise erst Anfang August einen wichtigen Tiefpunkt erreichen.

In der Summe kippt die Saisonalität eigentlich aktuell und wäre ab jetzt bis in den Herbst hinein ungünstig. Möglicherweise findet die typische Rally zwischen Mitte April und Mitte Juni dieses Jahr aber einfach zwei Monate später statt.

5. Bitcoin gegen Gold (Bitcoin/Gold-Ratio)

Bitcoin/Gold-Ratio, Wochenchart vom 17. Juni 2023. Quelle: Tradingview

Der Bitcoin erreichte in diesem Frühjahr gut drei Wochen vor dem Goldpreis seinen Hochpunkt. Während der Erholung war das Bitcoin/Gold-Ratio zunächst bis auf 15,25 geklettert. Bei Kursen von knapp 26.650 USD für einen Bitcoin und 1.957 USD für eine Feinunze Gold, muss man für einen Bitcoin derzeit rund 13,62 Unzen Gold bezahlen. Andersherum gesagt kostet eine Feinunze Gold aktuell ca. 0,073 Bitcoin. Insgesamt ist der Bitcoin seit Jahresbeginn eindeutig das schnellere Pferd und konnte den Goldpreis um den Faktor 10 outperformen!

Im Zuge der Korrektur kam das Ratio zuletzt bis auf 12,8 zurück. Seit Donnerstag dreht der Bitcoin aber wieder nach oben, und die Erholung seit Jahresanfang könnte sich nun fortsetzen. Gleichzeitig steht deutlich tieferen Ratio-Werten (unterhalb von 12) das untere Bollinger Band auf dem Wochenchart entgegen. Wer also seine „sichere Hafen“ Allokation zugunsten des Bitcoins etwas verschieben möchte, sollte dies vermutlich jetzt und bei Ratio-Werten um ca. 12 tun.

Zusammengefasst hat das Bitcoin/Gold-Ratio wie erwartet korrigiert. Zwar ist die Wochen-Stochastik noch lange nicht überverkauft, in den kommenden zwei Monaten erwarten wir nun aber eine Erholung und Ratio-Werte um 15.

6. Makro-Update – Trügerische Ruhe

Nachdem der US-Finanzsektor im März im Zuge zahlreicher Bankenzusammenbrüche sogar einen Bankrun verdauen musste, hat sich die Lage in den letzten Wochen deutlich beruhigt.

FED-Bilanzsumme vs. Nettoliquidität vs. S&P 500, vom 9. Juni 2023. Quelle: Pictet Asset Management

Der Grund für die trügerische Beruhigung ist den massiven Liquiditätsinjektionen (Bank Term Funding Program) durch die amerikanische Zentralbank geschuldet. Statt wie geplant ein „Quantitative Tightening“ in Höhe von 750 Mrd. USD durchzuziehen, steht jetzt unterm Strich eine Art „Quantitative Easing Light“ in der Größenordnung von ca. 100 Mrd. USD! Der Anstieg der Nettoliquidität ergibt sich aus der Tatsache, dass sich die US-Banken für ihre stark gesunkenen Anleihen im Wert von 0,5 USD je 1,00 USD als Kredit bei der FED besorgen konnten. Für diesen Kredit sind zwar 5% Zinsen pro Jahr fällig, kurz-bis mittelfristig wurde das Problem damit aber erstmal in die Zukunft verschoben und eine Liquiditätskrise vermieden. Deswegen steigen auch die Aktienmärkte. Der Dax konnte sogar ein neues Allzeithoch erreichen. Der Crack-Up-Boom lässt grüßen!

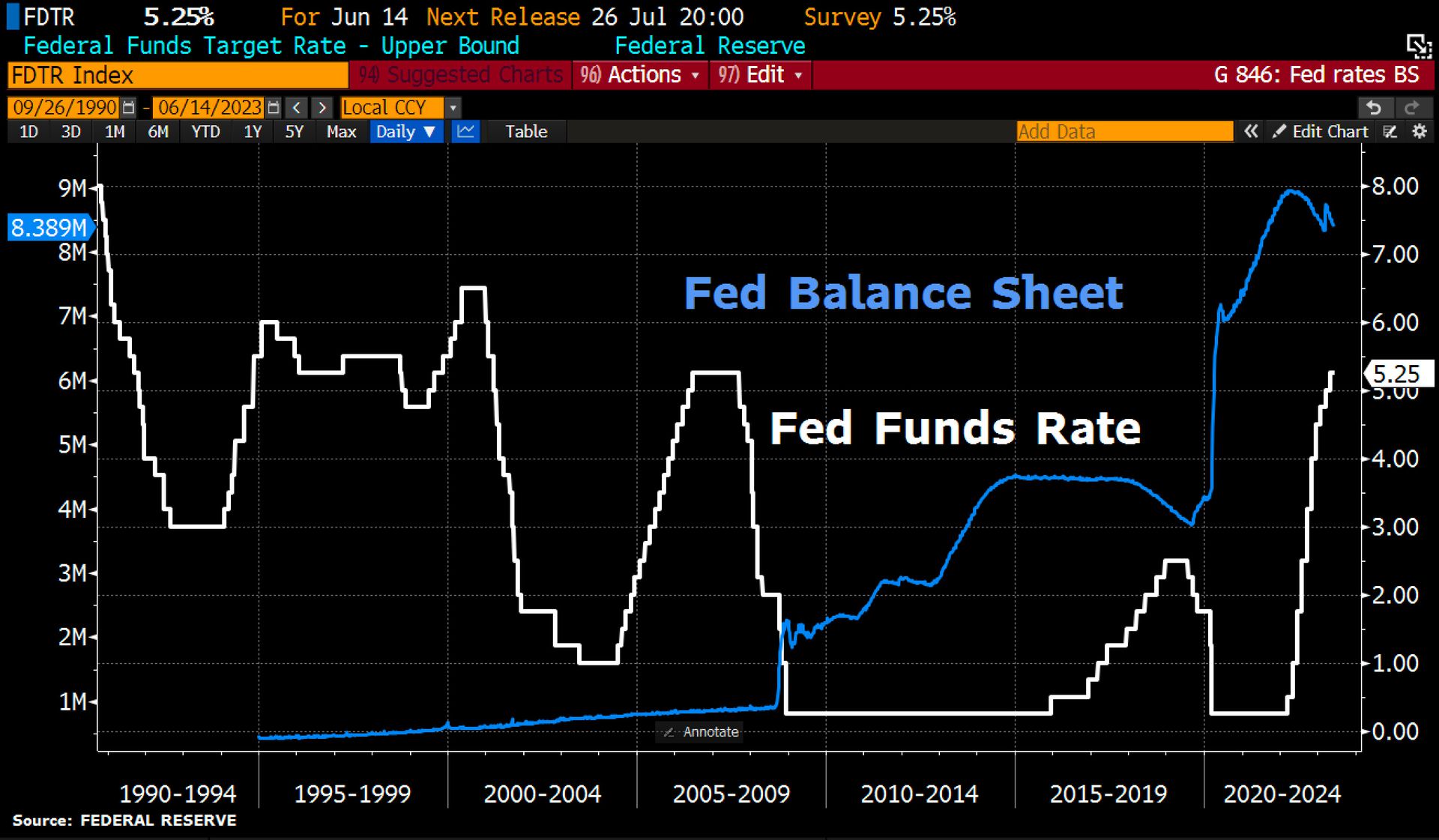

US-Notenbank Bilanzsumme vs. US-Leitzins, vom 14. Juni 2023. Quelle: Holger Zschaepitz

Am vergangenen Mittwochabend hat die FED schließlich beschlossen, die Zinssätze nach mehr als einem Jahr aggressiver Erhöhungen vorerst nicht mehr weiter anzuheben. Allerdings signalisierte Notenbank Chairman Powell, dass die Pause möglicherweise nur vorübergehend ist, denn die Fed impliziert zwei weitere Zinserhöhungen um 25 Basispunkte in diesem Jahr.

Dabei hat die FED mit ihrem rigorosen „tightening cycle“ schon längst das Porzellan zerbrochen. Die eilig zusammengestrickten Rettungsprogramme seit März haben die Probleme nur verschleiert, hinter der Kulisse frisst sich jedoch ein gewaltiger Schwelbrand durch das Finanzsystem.

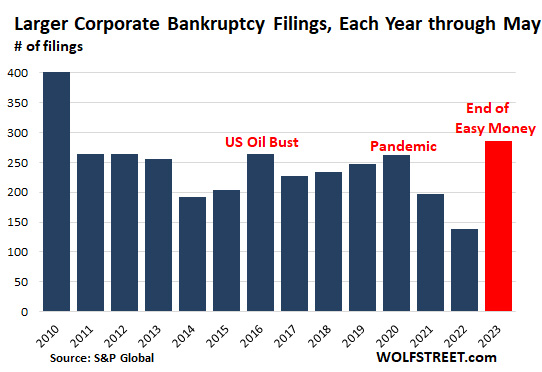

Konkursanmeldungen in den USA zwischen Januar und Mai, vom 7.Juni 2023. Quelle S&P Global

Wer sich die Mühe macht und abseits des Mainstreams nach Fakten sucht, stellt beispielsweise fest, dass die Zahl der Konkursanmeldungen in den USA im laufenden Jahr auf den höchsten Stand seit 2010 gestiegen ist.

Hintergrund ist die Tatsache, dass die Schulden durch die Zinserhöhungen viel teurer geworden sind. Außerdem sind die Anleger, die diese Schulden kaufen sollen, deutlich vorsichtiger geworden sind, denn das leichte Geld ist durch die Zinserhöhungen eben nicht mehr so leicht vorhanden. Wenn Unternehmen aber erst einmal vom leichten Geld („Easy Money“) abhängig geworden sind, weil sie hohe Schulden haben, ist es sehr schwierig, ohne dieses auszukommen. In gewisser Weise normalisiert sich die Wirtschaft zwar mit Zinssätzen, die vor der Ära von QE typisch waren. Aber Unternehmen, die nur dank des „Easy Money“ überleben konnten, werden jetzt in die Mangel genommen.

Dabei braut sich insbesondere bei den US-Gewerbeimmobilien der nächste Sturm zusammen. Aktuell beeilen sich zahlreiche US-Banken ihr Engagement in diesem Sektor zu reduzieren, da eine Welle von Zahlungsausfällen droht. PacWest verkaufte kürzlich ein Baukreditportfolio im Wert von 2,6 Mrd. USD Dollar mit deutlichem Verlust, während die HSBC schnellstmöglich Hunderte von Millionen an gewerblichen Immobilienkrediten verkaufen möchte. Insbesondere viele regionale Kreditgeber müssen den Verkauf von gewerblichen Immobilienkrediten mit einem starken Abschlag in Erwägung ziehen. Durch die Verkäufe gewinnt die Abwärtsspirale an Fahrt und drückten die Immobilien-Preise weiter nach unten. Vermutlich dürfte fast die Hälfte der 4.800 amerikanischen Banken ihre Kapitalpolster bereits aufgebraucht haben und damit potenziell insolvent sein.

Unterdessen schießen in San Francisco Leerstände in Büros und Einzelhandelsgeschäften immer weiter in die Höhe, während Sicherheitsbedenken und Drogenmissbrauch Touristen und Besucher abschrecken. Die Stadt könnte eines der Epizentren der nächsten Apokalypse werden. Zuletzt mussten Unibail-Rodamco-Westfield und Brookfield Corp. das größte Einkaufszentrum der Stadt an den Kreditgeber übertragen, nachdem sie die Zahlungen für den 558 Mio. USD schweren Kredit nicht mehr leisten konnten. Auch Park Hotels & Resorts Inc. hat die Darlehens-Zahlungen für zwei Hotels in der Innenstadt mit ausstehenden Schulden in Höhe von 725 Mio. USD eingestellt.

Der Boom und Pleite Zyklus wird sich also fortsetzen, wobei die straffste FED- und EZB-Politik seit 15 Jahren auf eine sehr hohe Verschuldung und abenteuerliche Derivate-Türme trifft. Die absehbare Welle von Zahlungsausfällen in den USA und Europa wird auch die Realwirtschaft hart treffen, wobei die Ausfallraten möglicherweise erst im vierten Quartal 2024 oder noch später ihren Höhepunkt erreichen werden.

Ihren letzten aggressiven Zinserhöhungszyklus stoppte die FED im Juni 2006. Die große Finanzkrise begann jedoch erst eineinhalb Jahre später! Den Finanzmärkten stehen also herausfordernde ein bis zwei Jahre bevor. Noch wird an den Aktienmärkten das Buzz Word „AI“ gefeiert, die niedrige Volatilität dürfte aber eher die Ruhe vor dem nächsten Sturm sein. Während die Edelmetalle dieses Mal direkt zu Beginn der Krise Schutz liefern könnten, wird der Bitcoin bei Turbulenzen an den Aktienmärkten Schwierigkeiten bekommen und wohl erst bei neuerlichen Rettungsprogrammen nachhaltig anspringen.

7. Fazit: Bitcoin – Neue Fantasie trotz Sommerflaute und Unsicherheiten

Nachdem der Bitcoin zwei Monate lang gen Süden geschlittert war, hat sich in den letzten zwei Tagen eine Erholung auf den Weg gemacht. Schon in Kürze sollte sich charttechnisch zeigen, ob die „Bitcoin-ETF Fantasie“ ausreicht, um die Notierungen wieder über 27.500 USD zu drücken. Sollte dies gelingen, wäre bis zum Hochsommer ein Anstieg bis auf ca. 30.000 USD und auch ca. 35.000 USD denkbar. Alternativ fällt der Sektor aufgrund der immer noch hohen regulatorischen Unsicherheiten zurück in die verfrühte Sommerlethargie.

Florian Grummes

Edelmetall- und Krypto-Experte

www.midastouch-consulting.com